Nas últimas décadas, o mundo viveu ondas alternadas de euforia e correção, e em cada uma delas o investidor atento conseguiu se antecipar.

Hoje, estamos diante de um cenário inédito em números, mas familiar em comportamento:

- Dívida global recorde, ultrapassando 360% do PIB mundial.

- Juros reais positivos e persistentes, mesmo em economias desenvolvidas.

- Tensões geopolíticas crescentes entre Estados Unidos, China e países dos BRICS.

Esses fatores mudaram as bases do crescimento mundial.

Mas, curiosamente, o roteiro permanece o mesmo.

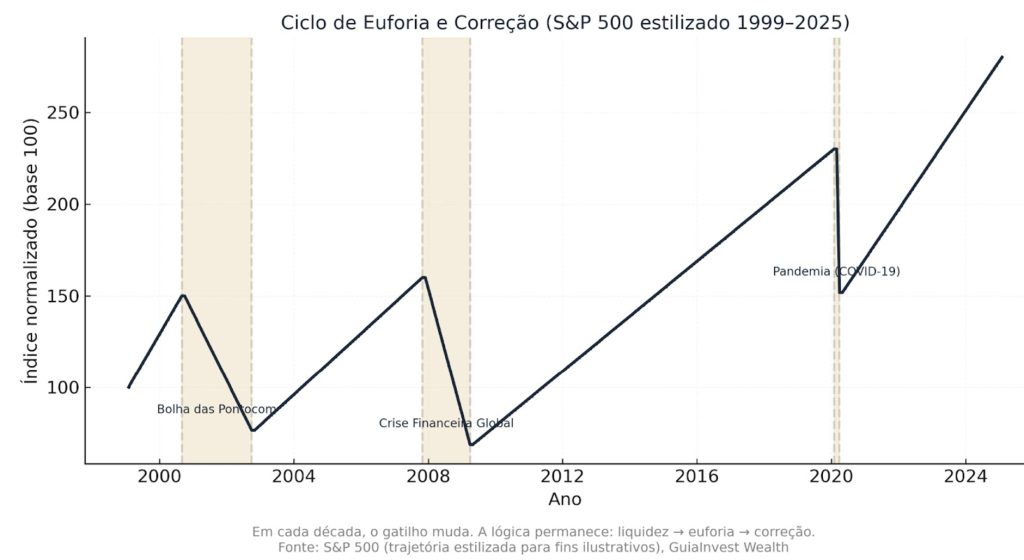

A sequência continua a mesma: excesso de liquidez, euforia e posterior ajuste.

Esse é o mecanismo invisível que move a economia há décadas, resultado da alternância entre períodos de abundância e fases de correção.

Ele explica por que, embora cada crise pareça inédita, todas seguem o mesmo padrão de causa e efeito.

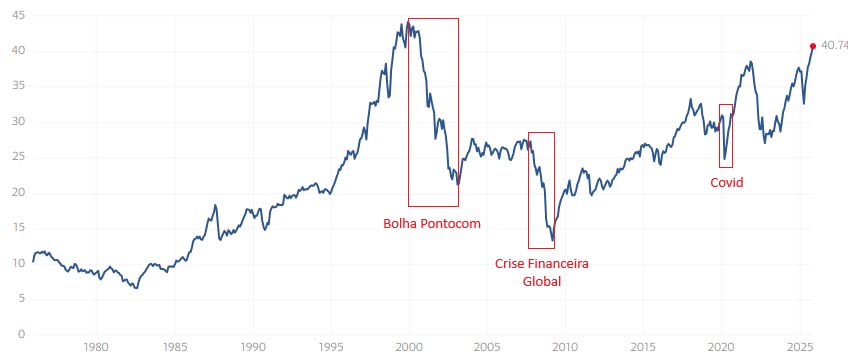

Foi assim em 2000, com a euforia das empresas de tecnologia.

Em 2008, com o colapso do crédito e do sistema financeiro.

E novamente em 2020, com a liquidez extraordinária que sustentou o mundo durante a pandemia.

A nova fase do mercado global

Hoje, o cenário apenas repete o padrão em escala maior: mais dívida, menos margem fiscal e um sistema global ainda mais interligado.

Bolha das Pontocom (2000–2002)

- Início da crise: Março de 2000: S&P 500 e o Nasdaq atingem o pico após forte euforia com empresas de tecnologia.

- Ponto mais baixo (fim da queda): Outubro de 2002: Nasdaq acumulou queda de cerca de –78%; o S&P 500 caiu –49%.

- Duração da queda: ~2 anos e 7 meses.

- Recuperação completa: Maio de 2007 (quando o S&P 500 voltou ao nível pré-crise).

* Período considerado: Mar/2000 a Out/2002

Crise Financeira Global (2008–2009)

- Início da crise: Outubro de 2007: mercado começou a cair com os primeiros sinais de colapso do crédito subprime.

- Ponto mais baixo (fim da queda): Março de 2009: S&P 500 acumulou queda de –57% desde o pico.

- Duração da queda: ~1 ano e 5 meses.

- Recuperação completa: Março de 2013 (quando o índice superou o pico pré-crise).

* Período considerado: Out/2007 a Mar/2009

Crise da Pandemia (2020)

- Início da crise: 19 de fevereiro de 2020: S&P 500 atinge recorde histórico antes do choque global de liquidez.

- Ponto mais baixo (fim da queda): 23 de março de 2020: índice caiu –34% em apenas 33 dias — a queda mais rápida da história moderna.

- Duração da queda: ~1 mês.

- Recuperação completa: 18 de agosto de 2020 (o S&P 500 retomou o pico pré-pandemia)

* Período considerado: Fev/2020 a Mar/2020

O que os ciclos passados nos ensinaram

Cada crise teve sua causa imediata, mas todas seguiram a mesma sequência: abundância de liquidez, excesso de otimismo e correção inevitável.

O gráfico acima mostra como o mercado global atravessou três grandes quedas nas últimas décadas — 2000, 2008 e 2020, sempre após longos períodos de expansão e otimismo.

Em cada década, o gatilho muda. A lógica permanece: liquidez → euforia → correção.

O ponto não é prever o próximo movimento, e sim compreender que essa sequência é estrutural.

Investidores que reconhecem o padrão mantêm direção mesmo em meio à volatilidade.

O mecanismo que move os ciclos

A base dos ciclos econômicos está no movimento entre liquidez e juros reais.

Quando a liquidez global se expande, os juros reais caem — e é isso que dá início às fases de euforia e valorização dos ativos.

Mas para entender esse mecanismo, é preciso compreender primeiro o que significa “liquidez global”.

O que é “liquidez global”?

Liquidez global é a quantidade de dinheiro e crédito disponível no sistema financeiro mundial.

Ela é determinada principalmente pelas ações dos bancos centrais — como o Federal Reserve (EUA), o Banco Central Europeu (BCE), o Banco do Japão (BoJ) e o Banco Popular da China (PBoC).

Quando esses bancos reduzem juros ou expandem seus balanços (comprando títulos e injetando recursos no sistema), eles criam liquidez.

Em outras palavras, o dinheiro fica mais abundante e o crédito, mais barato.

O mecanismo causal: Alta liquidez e juros reais baixos

Entendida a base do conceito, podemos agora observar como ela se traduz em comportamento dos mercados.

Bancos centrais injetam liquidez

Em momentos de desaceleração econômica, os bancos centrais reduzem as taxas de juros e/ou compram ativos financeiros — processo conhecido como Quantitative Easing (QE).

Isso aumenta a base monetária e injeta uma onda de dinheiro novo no sistema financeiro.

O excesso de dinheiro procura retorno

Com mais dinheiro disponível do que oportunidades produtivas imediatas, o capital começa a buscar rendimento em diferentes ativos — títulos, ações, imóveis e commodities.

O resultado é simples: quanto mais dinheiro competindo pelos mesmos ativos, mais seus preços sobem e seus rendimentos caem.

A queda dos juros nominais reduz os juros reais

Os juros reais são a diferença entre juros nominais e inflação esperada.

Quando há muita liquidez, os juros nominais caem e a inflação esperada tende a subir, comprimindo o juro real.

O resultado é um ambiente de juros reais muito baixos, às vezes até negativos.

Exemplo: o investidor ganha 3% ao ano, mas a inflação é de 4%.

Juros reais baixos incentivam risco

Com o retorno dos ativos seguros em queda, guardar dinheiro passa a “custar caro”.

Investidores buscam alternativas com maior retorno, migrando para ações, crédito corporativo e ativos imobiliários.

Esse movimento eleva os valuations, gera euforia e alimenta a valorização generalizada dos ativos.

O ciclo se retroalimenta

O aumento do valor dos ativos cria o chamado efeito riqueza — as pessoas se sentem mais ricas, consomem mais e assumem mais risco.

Esse comportamento reforça o crescimento econômico e consolida a narrativa de prosperidade.

Até que o excesso se acumula, e o ciclo precisa se corrigir.

Quando o ciclo econômico inverte

Em determinado momento, a inflação começa a subir e os bancos centrais precisam conter o excesso de liquidez.

Eles elevam as taxas de juros e reduzem seus balanços, retirando dinheiro de circulação.

A consequência é imediata:

- A liquidez global cai;

- O crédito fica mais caro e escasso;

- Os investidores voltam a preferir ativos seguros.

Os juros reais sobem, o custo do dinheiro aumenta e os preços dos ativos começam a corrigir.

É o ponto em que a euforia se transforma em cautela — e o ciclo recomeça.

O elo com o momento atual

Nos últimos anos, o mundo viveu a maior expansão de liquidez da história, seguida pelo ciclo mais rápido de alta de juros em quatro décadas.

O resultado é um cenário inédito: juros reais elevados, endividamento recorde e pouco espaço para novos estímulos monetários.

Em outras palavras, o mundo volta a viver a transição clássica entre liquidez e restrição —

e esse é o terreno onde os próximos capítulos do ciclo se desenrolarão.

6 Sinais de um ciclo esticado

A euforia não é mais uma hipótese.

Diversos indicadores globais mostram que o mercado voltou a operar sob o mesmo padrão que antecedeu as últimas grandes correções, uma combinação perigosa de valuations elevados, concentração de retornos e negligência ao risco.

Sinal 1: CAPE Ratio (P/L Shiller do S&P 500)

Esse indicador mostra quanto os investidores estão pagando pelos lucros das empresas ao longo do tempo.

Hoje, o CAPE Ratio está acima de 32 vezes, quase o dobro da média histórica de 17x.

Isso significa que as ações americanas estão tão caras quanto nos picos de 2000 e 2021, momentos que antecederam grandes correções.

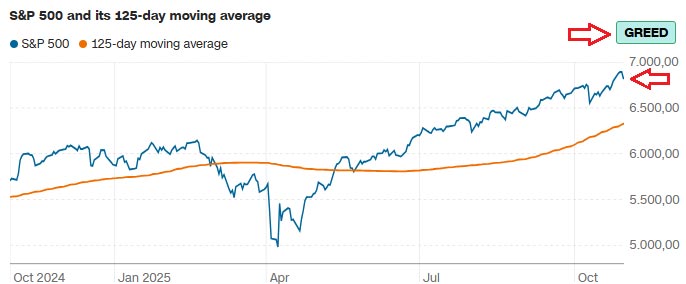

Sinal 2: Índice de “Medo e Ganância” (CNN)

Ele mede o sentimento predominante do mercado: se os investidores estão movidos pelo medo ou pela ganância.

O índice está entre 80 e 85 pontos, sinalizando ganância extrema — ou seja, o otimismo generalizado típico do fim de ciclo, quando todos acreditam que “dessa vez é diferente”.

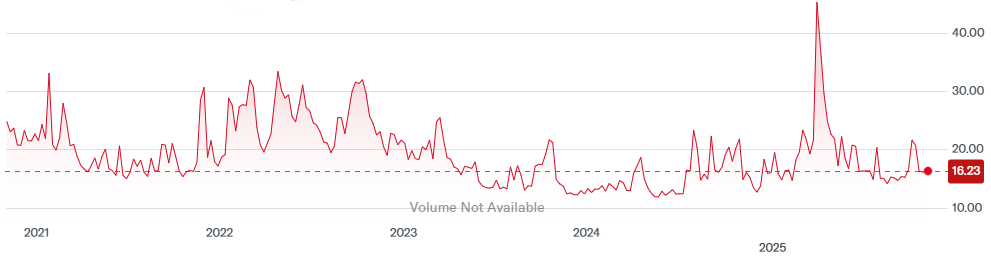

Sinal 3: VIX — Índice de Volatilidade

Conhecido como “índice do medo”, o VIX reflete o quanto o mercado espera de oscilação nos preços.

Hoje ele está próximo das mínimas de 2023, o que indica complacência — os investidores estão ignorando riscos potenciais, acreditando que nada de ruim pode acontecer.

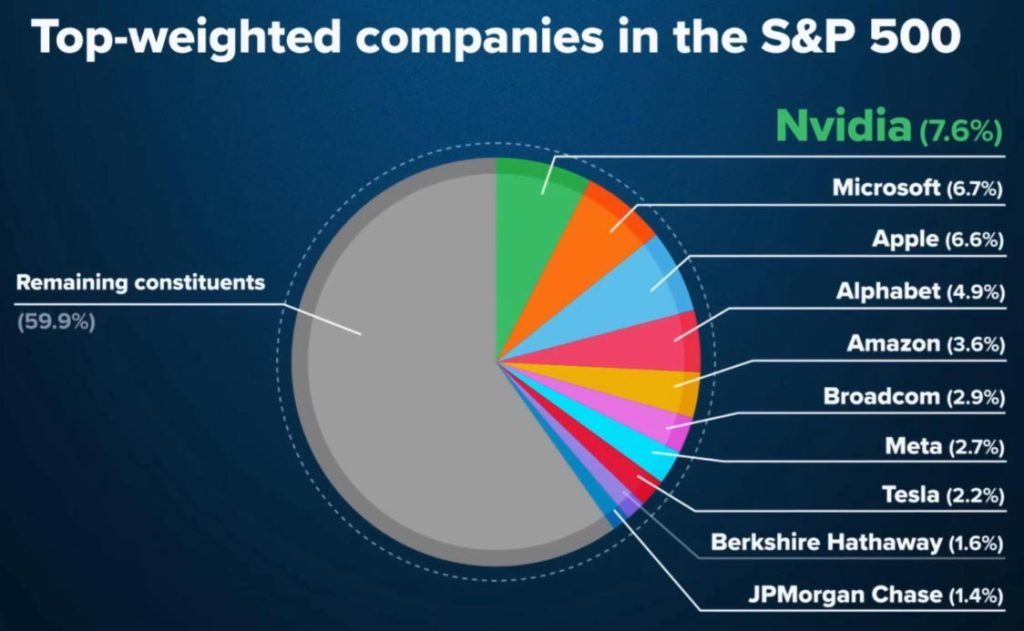

Sinal 4: Peso das 10 maiores empresas no S&P 500

Mais de 40% do índice americano está concentrado em apenas dez empresas — como Apple, Microsoft e Nvidia.

Isso revela uma concentração extrema de retornos: o mercado inteiro depende de um pequeno grupo de gigantes, o que aumenta a vulnerabilidade a correções.

Sinal 5: Preço do Ouro (ajustado pela inflação)

O ouro é o ativo que os investidores procuram quando desconfiam da estabilidade monetária.

Hoje está perto das máximas históricas, mostrando que, mesmo em meio à euforia das bolsas, há uma busca crescente por proteção.

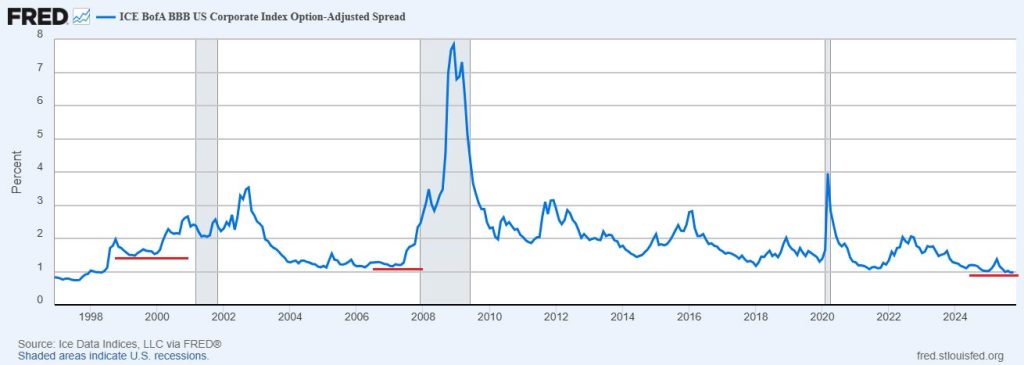

Sinal 6: Spreads de crédito corporativo

Eles medem o prêmio extra que as empresas pagam para captar dinheiro em relação aos títulos públicos.

Atualmente, os spreads estão nos mesmos níveis pré-crise de 2021, o que indica que os investidores estão aceitando risco sem exigir retorno adicional — um sinal clássico de excesso de confiança.

Em outras palavras: A euforia voltou — apenas disfarçada de confiança racional.

Os múltiplos elevados, a concentração e a negligência ao risco mostram que o mercado chegou a uma fase de excesso de confiança e, por isso, está mais vulnerável do que parece.

O pêndulo do risco: o que Howard Marks nos ensina

Howard Marks, um dos investidores mais respeitados do mundo, descreve os ciclos de mercado como um pêndulo emocional que oscila entre medo e ganância.

Segundo ele, o maior risco não surge quando o ambiente parece perigoso, mas quando tudo aparenta segurança.

“O maior risco não está quando tudo parece arriscado, mas quando tudo parece seguro.”

— Howard Marks, Dominando o Ciclo de Mercado

Hoje, o pêndulo está novamente próximo do otimismo extremo.

Os investidores acreditam que o pior já passou, que a inflação está sob controle e que os bancos centrais conseguirão conduzir um “pouso suave”.

É exatamente essa confiança generalizada que antecede as viradas de ciclo.

“Não é o timing que importa, é o posicionamento.” — Howard Marks

Quando o mercado atinge o auge da euforia, o investidor sábio não tenta prever a queda, ele se prepara para ela.

É o momento de elevar a qualidade dos ativos, diversificar de forma real e adotar uma postura mais defensiva. Sem sair do jogo, mas com clareza sobre o terreno.

Clareza para atravessar qualquer cenário

A economia muda. Os ciclos se repetem.

O que permanece é o valor de estar preparado.

Enquanto alguns se movem por emoção, o investidor consciente constrói seu plano sobre fundamentos e método.

A verdadeira blindagem patrimonial não é prever o próximo movimento, é estar preparado para todos eles.