Investir em ações pode parecer intimidador para muitas pessoas, especialmente para aqueles que são novos no mundo dos investimentos.

No entanto, com algum conhecimento e, sobretudo, com a orientação adequada, podemos tornar isso uma grande oportunidade para a preservação e construção de patrimônio.

Dada a vocação para o investimento em ações que está entranhado no Grupo GuiaInvest, temos certeza que isso pode impactar positivamente a sua vida financeira.

Este artigo foi elaborado para desmistificar o mercado de ações e aqui teremos um guia prático para você entrar nesse mundo com a devida segurança.

Nesse artigo você vai compreender como investir em ações, quais são as melhores estratégias de investimentos, como diversificar o seu portfólio e quais são as 4 carteiras de ações recomendadas na GuiaInvest Wealth.

Vamos ao primeiro tópico.

O que são ações?

Ações são unidades de propriedade em uma empresa que são vendidas ao público como uma forma de a empresa captar dinheiro sem precisar recorrer a empréstimos.

Quando você compra ações, você se torna um acionista, ou seja, um dos proprietários da empresa.

Existem principalmente dois tipos de ações, as ações ordinárias e as preferenciais.

Ações ordinárias conferem ao acionista o direito de voto em assembleias da empresa, além de uma parcela dos lucros, geralmente na forma de dividendos.

Já as preferenciais, normalmente não oferecem direitos de voto, mas têm prioridade na distribuição de dividendos e na liquidação de ativos, caso a empresa seja dissolvida.

As principais empresas de cada país, geralmente possuem ações listadas em bolsa de valores, local onde essas ações podem ser negociadas em um mercado de leilão.

Basicamente, a Bolsa de Valores funciona como um mercado organizado onde ações e outros valores mobiliários são negociados.

Ela funciona como um intermediário entre investidores que querem comprar ações e aqueles que desejam vendê-las.

A negociação das ações na bolsa determina o preço de mercado das ações, que é influenciado por fatores como o desempenho da empresa, condições econômicas gerais e a oferta e demanda pelas ações.

A quantidade mínima de negociação possível é de uma unidade de ação, o que torna esse mercado acessível.

Aqui no Brasil, o principal índice da bolsa de valores brasileira, a B3, é o Ibovespa, que mede o desempenho de uma carteira teórica que reúne as principais empresas listadas no Brasil.

Conforme o desempenho de diversas ações, esse índice oscila para cima ou para baixo. No entanto, poucas ações possuem peso relevante nesse índice, entre elas, Petrobras, Vale, Itaú, Banco do Brasil, Ambev, Suzano, entre outras.

Somente essas empresas mencionadas compreendem mais da metade do Ibovespa, então, muitas vezes, é normal pessoas dizendo que Ibovespa não é um bom parâmetro para se analisar o desempenho médio das empresas listadas.

No entanto, essa discussão agora é pouca ou nada relevante, já que fica em um campo muito filosófico e pouco prático para o investidor.

Por que comprar ações?

O motivo para você comprar ações é muito simples: as ações são a melhor forma de você acumular capital no longo prazo. Em janelas longas, nenhum outro investimento entrega retorno mais robusto do que as ações.

Em 2007, Jeremy Siegel elaborou um estudo sobre isso. No estudo em questão, foi nas ações que um investidor obteve o maior retorno total (livre da inflação). Ele aportou US$ 1 no ano de 1802, nos seguintes investimentos:

- Ações (stocks);

- Renda Fixa (Bonds);

- Títulos do Tesouro (T-Bills);

- Ouro (Golden);

- Moeda (US Dollar).

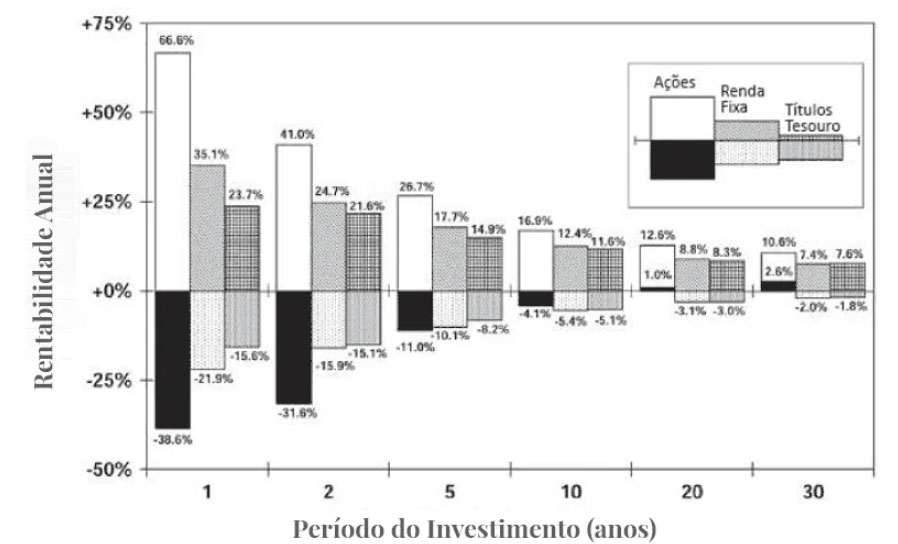

Além disso, Siegel mostrou que conforme o passar do tempo, investir em ações vai se tornando cada vez menos arriscado.

A pesquisa de Siegel mostrou que, em períodos de 1 ano, a chance das ações apresentaram quedas é de 38,6%.

Mas em 5 anos, o risco cai para 11%.

Após uma janela de 20 anos, não se verificaram quedas nos índices de ações.

Isso significa que quanto mais tempo você estiver disposto a esperar, maior a sua chance de ser bem sucedido.

Além do mais, você não investirá somente em ações, investirá em renda fixa, ouro, entre outros ativos para fazer uma boa alocação de ativos, com o objetivo de minimizar riscos ao investir.

No Brasil temos poucas ações listadas em bolsa se comparado aos Estados Unidos, as empresas listadas aqui estão posicionadas em setores oligopolizados, com pouca concorrência e em setores com elevadas barreiras à entrada de novos concorrentes.

Desse modo, as empresas possuem muito poder de repassar aumentos de custos ao preço final dos seus produtos, de maneira que os resultados da empresa ficam protegidos da inflação.

Como no longo prazo o preço da ação varia de acordo com os seus resultados, é possível dizer que para o investidor com um bom horizonte, as ações servem também como um mecanismo de proteção contra a inflação.

Mas as vantagens não param por aí.

Além do potencial de retorno, da proteção contra a inflação, investir em ações também é um meio de fazer os seus recursos financeiros gerarem renda para você.

Como ações são pedaços de empresas e quando você compra um pedaço de empresa você se torna sócio dela, você também terá direito a receber uma fatia dos lucros das empresas que você investir na forma de proventos.

Como comprar ações?

Para começar a investir em ações, o primeiro passo é abrir uma conta em uma corretora de valores.

Uma corretora serve como a ponte entre você e o mercado de ações, facilitando as transações de compra e venda.

Há várias corretoras boas no mercado, mas você deve optar por alguma que atenda melhor às suas necessidades e fazer uma avaliação de custo-benefício, já que cada corretora possui o seu custo de corretagem, que é a taxa cobrada para a negociação das ações.

Entre as mais conhecidas, temos a XP Investimentos, BTG Pactual Digital, a Rico, a Genial Investimentos, Nuinvest, entre outras.

Fica a seu critério escolher qual é a que melhor se adapta a você.

Escolhida a corretora, agora você deve seguir um passo a passo simples para efetuar a compra das ações.

Primeiro, cadastre-se e forneça a documentação necessária. Geralmente, você precisará fornecer seu CPF, identidade, comprovante de residência e outros documentos pessoais.

Depois, deposite fundos na sua conta: antes de começar a comprar ações, você precisará transferir dinheiro para sua conta na corretora.

Por último, familiarize-se com a plataforma de negociação: aprenda a usar as ferramentas e recursos oferecidos pela corretora para fazer transações de maneira eficiente.

Lembre-se que há alguns custos envolvidos no processo. Fique atento a eles ao pesquisar a corretora. São eles:

- Taxa de corretagem: cobrada cada vez que você compra ou vende ações.

- Custódia: algumas corretoras cobram uma taxa mensal para manter suas ações armazenadas.

- Impostos: você precisará pagar imposto sobre ganhos de capital e, possivelmente, outros tributos, dependendo de sua situação fiscal.

Conhecer esses custos pode ajudá-lo a planejar melhor seus investimentos e calcular sua rentabilidade real.

Caso você não queira investir em ações diretamente, você também poderá fazer isso via fundos de ações, que é uma opção viável.

Estratégias de Investimentos em Ações

Mas afinal, como ser bem sucedido investindo em ações?

Bom, de nada adianta você ter total domínio sobre como entrar na sua conta da corretora e comprar uma ação se você não possuir um plano bem elaborado.

Investir no mercado de ações pode parecer complexo, mas entender algumas estratégias básicas pode tornar esse processo mais acessível e eficaz.

Basicamente existem duas grandes abordagens para o investimentos em ações: a análise fundamentalista e a análise técnica.

O investimento a partir da análise técnica se dá por interpretação de gráficos.

Os fundamentos das ações ficam em segundo plano. Se trata de uma abordagem mais de curto prazo e com um teor especulativo.

Na GuiaInvest Wealth, nos valemos da análise fundamentalista.

Essa abordagem é utilizada pelos investidores para encontrar boas empresas e avaliar o valor real de uma empresa, para determinar o potencial de investimento de suas ações.

Para isso, os esforços se concentram em avaliar a saúde financeira da empresa, analisando uma variedade de dados quantitativos e qualitativos para prever o desempenho futuro das ações, através de diversos componentes:

- como indicadores financeiros (ROE, P/L, LPA, Margem, Dívida, etc);

- métricas de valuation;

- análises setoriais;

- análise da gestão da empresa;

- cenário macroeconômico.

O objetivo principal da análise fundamentalista é determinar o valor intrínseco de uma ação, ou seja, quanto a ação realmente vale baseado na performance e nas perspectivas futuras da empresa.

Se o valor intrínseco estimado for superior ao preço de mercado da ação, a empresa é considerada subvalorizada e pode ser uma boa oportunidade de compra.

Por outro lado, se o valor intrínseco for menor que o preço de mercado, a ação pode estar sobrevalorizada.

Mas de nada adianta fazer uma boa análise fundamentalista das empresas, se na hora de se montar o portfólio não for feita a devida diversificação.

E esse é o tema do próximo tópico.

Como diversificar o portfólio?

A diversificação é uma técnica fundamental de redução de risco, é parte fundamental para uma alocação de ativos eficiente.

Ela envolve espalhar seus investimentos entre diferentes tipos de ativos e setores econômicos para reduzir a exposição a qualquer risco único.

Por exemplo, se o setor de tecnologia sofrer uma queda, parte de seu portfólio em setores como saúde ou financeiro pode compensar as perdas.

Diversificar não garante lucros ou protege completamente contra perdas, mas pode ajudar a suavizar os altos e baixos do desempenho do seu investimento.

Existem algumas formas de diversificar a carteira, e todas elas são importantes.

A diversificação horizontal envolve o investimento em várias empresas dentro do mesmo setor.

Essa abordagem pode ajudar a reduzir os riscos associados a uma única empresa, embora ainda mantenha o investidor exposto aos riscos que afetam todo o setor.

Por exemplo, um portfólio diversificado horizontalmente dentro do setor de tecnologia pode sofrer se houver uma desaceleração generalizada no setor de tecnologia, apesar de estar espalhado entre várias empresas.

Por outro lado, a diversificação vertical busca investir em empresas de diferentes setores da economia.

Isso cria uma proteção contra as adversidades que podem afetar um único setor.

Se um setor sofre devido a condições econômicas adversas, como o setor de energia durante uma queda nos preços do petróleo, outros setores no portfólio, como saúde ou tecnologia, podem permanecer estáveis ou até prosperar.

A diversificação geográfica estende a ideia de diversificação ao investir em mercados de diferentes países ou regiões.

Esta estratégia é particularmente útil para mitigar riscos associados a uma única economia, aproveitando-se das diferentes reações que mercados globais e locais podem ter frente a eventos econômicos.

Além disso, a diversificação por classe de ativo envolve alocar investimentos em diferentes tipos de ativos, como ações, títulos, imóveis e commodities.

Cada classe de ativo tem suas próprias características de risco e retorno, e a combinação de várias pode ajudar a equilibrar o perfil de risco/retorno do portfólio.

Por isso, apesar de recomendar fortemente que você invista em ações, nós recomendamos que você descubra seu perfil para preservar e multiplicar seu patrimônio, e que faça a devida diversificação do seu portfólio.

Os benefícios da diversificação são claros.

Primeiramente, há a redução de risco, já que diversificar eficazmente pode ajudar a limitar as perdas e reduzir as flutuações de desempenho do portfólio, além de oferecer estabilidade de retornos, tornando menos provável que o portfólio sofra grandes variações de valor devido ao desempenho negativo de um único investimento.

Além disso, a diversificação permite aproveitar oportunidades em diferentes setores e regiões, aumentando potencialmente o retorno geral do portfólio.

No entanto, ao implementar a diversificação, é importante considerar algumas precauções.

Não diversificar demais é crucial, pois ter investimentos excessivos pode diluir seus retornos potenciais e complicar a gestão do portfólio.

Além disso, a diversificação requer balanceamento regular:

os portfólios devem ser revisados e ajustados regularmente para manter um nível adequado de diversificação, especialmente à medida que certos ativos crescem ou diminuem em valor.

Finalmente, deve-se estar ciente dos custos associados com diversificação, incluindo taxas de transação e manutenção de múltiplas contas.

Entender e implementar estratégias de diversificação eficazes é fundamental para construir um portfólio de investimentos sólido e resiliente.

Ao fazer isso, os investidores podem proteger seus investimentos contra as incertezas do mercado e trabalhar em direção aos seus objetivos financeiros com maior confiança.

Carteiras de Ações Recomendadas na GuiaInvest Wealth

Aqui na GuiaInvest Wealth, nossa equipe de análise disponibiliza 4 carteiras de ações diferentes para os consultores trabalharem com os clientes.

Cada carteira possui uma finalidade diferente, mas todas seguem uma abordagem fundamentalista, ou seja, prezamos pela qualidade das empresas em todos os casos e também temos visão de longo prazo nessas carteiras.

Vamos a elas.

Carteira de Ações de Qualidade

A primeira carteira de ações recomendada, ou book, como chamamos internamente, é o book de qualidade.

Para montar essa carteira de ações, seguimos uma metodologia criteriosa que busca identificar empresas com características específicas que indicam uma boa perspectiva de investimento a longo prazo.

Primeiramente, focamos em empresas com um histórico comprovado de boa governança corporativa, pois isso sugere uma gestão transparente e responsável, aspectos essenciais para a sustentabilidade do negócio.

Além disso, procuramos empresas que possuem vantagens competitivas claras em relação aos seus concorrentes. Isso pode incluir, por exemplo, a posse de patentes, uma marca forte ou acesso exclusivo a recursos.

Essas vantagens são importantes porque ajudam a empresa a manter uma posição de liderança dentro do seu segmento de mercado, outro critério relevante para a inclusão no “Book de Qualidade”.

A rentabilidade histórica e as margens de lucro são também analisadas detalhadamente.

Preferimos empresas que não só têm demonstrado capacidade de gerar lucro acima da média do setor, mas que também mantêm margens saudáveis, o que indica uma gestão eficiente e a capacidade de lidar com adversidades econômicas.

A liquidez das ações é outro fator crucial, pois investimentos em empresas com alta liquidez são mais fáceis de serem negociados no mercado. Isso proporciona maior flexibilidade e segurança para o investidor.

Consideramos também a estrutura de capital da empresa. Uma estrutura sólida com um bom perfil de dívida e perspectivas claras de geração de caixa no futuro é ideal, mesmo que a empresa esteja relativamente alavancada.

Isso porque uma dívida bem gerenciada pode ser um catalisador para o crescimento, especialmente se a empresa souber aproveitar as oportunidades de expansão, seja de forma orgânica ou por meio de aquisições.

Adicionalmente, avaliamos se as ações estão sendo negociadas a preços que consideramos atrativos.

Isso é feito através da análise de múltiplos financeiros, como o preço sobre o lucro (P/L), que ajudam a determinar se o preço atual da ação oferece um bom valor pelo que se paga.

Por fim, buscamos sempre manter uma boa relação risco/retorno, considerando tanto a qualidade intrínseca do ativo quanto o preço de mercado. Esse equilíbrio é essencial para compor um portfólio que maximize os retornos enquanto minimiza os riscos potenciais.

Seguindo esses critérios rigorosos, construímos um portfólio de investimentos robusto e resiliente, capaz de oferecer retornos atrativos ao longo do tempo.

Carteira de Ações no Exterior

Na carteira de ações no exterior, book de stocks, utilizamos exatamente os mesmos critérios que o book de qualidade, no entanto, somente com ações no exterior.

Esse book tem como objetivo investir no exterior para reduzir o risco doméstico, utilizando ações individuais ou ETFs para exposição em economias desenvolvidas.

Há uma inclinação maior para empresas de tecnologia, porém sem restrições.

O índice de referência é o S&P500, e parâmetros de valuation são considerados para a tomada de decisão.

Carteira de Ações de Geração de Renda

No book de renda, utilizamos critérios também semelhantes ao book de qualidade.

Adicionalmente, incluímos alguns critérios para que se dê enfoque a empresas boas pagadoras de dividendos.

Primeiramente, buscamos empresas que sejam boas geradoras de caixa e que não necessitem de investimentos contínuos e elevados para crescer.

Isso é essencial, pois uma geração de caixa consistente aumenta a possibilidade de distribuição de dividendos regulares aos acionistas.

Consideramos também o valor de mercado das ações, selecionando aquelas negociadas a múltiplos financeiros atrativos.

Isso significa que buscamos ações que ofereçam bom valor pelo preço pago, baseando-se em indicadores como preço/lucro e preço/fluxo de caixa.

Além disso, a alavancagem financeira da empresa é cuidadosamente analisada.

Preferimos empresas com níveis de endividamento controlados e alinhados com as características do segmento em que atuam, o que sugere uma gestão de risco eficiente e capacidade de sustentar suas operações mesmo em períodos de incerteza econômica.

Outro aspecto importante é o histórico e as perspectivas de payout, que é a proporção do lucro distribuído aos acionistas em forma de dividendos.

Empresas com um bom histórico de payout ou que tenham perspectivas de aumentá-lo são particularmente atraentes para nosso portfólio, pois indicam um compromisso com a remuneração do investidor.

Por fim, valorizamos empresas que distribuem proventos com regularidade.

A constância na distribuição de dividendos ou juros sobre capital próprio demonstra não apenas saúde financeira, mas também uma política de distribuição de lucros bem definida, fatores que contribuem para a atratividade das empresas para investidores focados em renda.

Carteira de Ações de Assimetrias

Por último, mas não menos importante, vem o book de assimetrias.

Como está no próprio nome, o book procura identificar assimetrias favoráveis entre preço e valor, ou seja, empresas que tenham um gap relevante entre o preço atual da ação e valor intrínseco calculado pelos nossos analistas.

Nesse book também só entram empresas de qualidade, mas não necessariamente empresas mais consolidadas ou grandes.

Em geral, o book de assimetrias se aloca em Small Caps de alta qualidade. Sem restrições quantitativas e setoriais, pode apresentar maior volatilidade no curto prazo.

Conclusão

Nesse artigo vimos que entender o mercado e comprar ações é algo simples e fácil de ser operacionalizado.

O que é mais difícil, é fazer uma boa análise de ações e seguir uma estratégia fundamentalista de longo prazo.

Muitos investidores estudiosos até conseguem fazer boas análises, mas na ausência de auxílio profissional, acabam agindo como especuladores e não como investidores, querendo realizar lucros rapidamente e segurando prejuízos por longos períodos.

Por isso, além de conhecimento, é importante você ter um comportamento adequado.

Além de saber ter critérios para investir em ações e ter um comportamento adequado, é importante você diversificar em todos os níveis sugeridos neste artigo e montar um portfólio que faça sentido para o seu perfil de investidor e as suas demandas.