O crescimento patrimonial é uma importante etapa do Wealth Planning. Montar uma carteira para esse foco é uma maneira inteligente de garantir tranquilidade no futuro.

→ Quer Investir Melhor? Receba um Plano de Investimentos Gratuito.

Aumentar o patrimônio está intimamente relacionado à estabilidade financeira, segurança para o futuro e a realização de objetivos de curto e longo prazo.

Aqui, o foco é acelerar o crescimento da riqueza por meio de estratégias de investimentos adequadas que consideram o perfil de risco do indivíduo e/ou família, seus objetivos financeiros e as condições do mercado.

Esse processo também envolve o gerenciamento dos riscos para que o investidor não se distancie do que é tolerado em busca de melhores rendimentos.

Continue a leitura para entender como é construída uma estratégia de crescimento patrimonial, sua importância, os riscos de não investir para aumentar o patrimônio e como construir uma carteira voltada para esse fim.

→ Quer Investir Melhor? Receba um Plano de Investimentos Gratuito.

O que é crescimento patrimonial?

O crescimento patrimonial refere-se ao aumento no valor total do patrimônio líquido de um indivíduo, família ou entidade ao longo do tempo.

A principal maneira de alcançar o aumento do patrimônio é realizando investimentos em instrumentos financeiros que gerem retornos sólidos e consistentes, como investimentos em ações, imóveis, negócios próprios, entre outros ativos.

Uma forma de impulsionar esse crescimento patrimonial é através de um aumento na renda e uma redução de despesas e dívidas. Dessa forma, mais recursos poderão ser alocados em bons investimentos, contribuindo diretamente para o incremento do patrimônio líquido.

O objetivo é que, com o tempo, os ativos cresçam em valor e os passivos diminuam, resultando em um patrimônio líquido cada vez maior.

→ Quer Investir Melhor? Receba um Plano de Investimentos Gratuito.

A importância de construir um patrimônio financeiro sólido

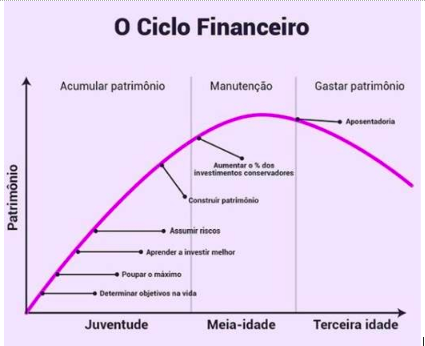

O ciclo da vida financeira da maioria dos indivíduos é dividido em 3 fases:

- Acumulação: período onde se ganha cada vez mais dinheiro, favorecendo o acúmulo de recursos para compor o patrimônio.

- Manutenção: depois de construir patrimônio, essa é a fase de garantir que ele se mantenha e se consolide.

- Sucessão: a terceira fase diz respeito à aproveitar o que foi reunido ao longo do tempo, seja vivendo de renda ou gastando o desejado e passando adiante o restante.

As 3 fases do Ciclo Financeiro da vida. Fonte: Previbayer

Como você pode ver na figura acima, a fase de acumulação de capital compreende um período relevante da vida de uma pessoa.

Em geral, a maior parte da vida da pessoa ela usa para definir seus objetivos de vida, poupar dinheiro, aprender a investir, assumir riscos e construir patrimônio.

Quanto mais cedo a pessoa começar a adotar essas práticas, mais rápido ela poderá mudar para o próximo ciclo da vida.

→ Quer Investir Melhor? Receba um Plano de Investimentos Gratuito.

Buscar o crescimento patrimonial de uma forma sólida é uma meta que todos deveriam perseguir na maior parte da vida financeira.

A importância de aumentar o patrimônio vai além de simplesmente acumular riqueza. Trata-se de estabelecer uma base financeira estável que proporciona segurança, realização, liberdade, oportunidades e tranquilidade para a família.

Segurança financeira

Um patrimônio financeiro robusto e sólido oferece uma rede de segurança e estabilidade em tempos de dificuldades financeiras, como perda de emprego, problemas de saúde ou crises econômicas.

Realização de objetivos

O crescimento patrimonial pode permitir a realização de objetivos de vida como a compra de bens materiais, uma aposentadoria confortável, a educação dos filhos e viagens.

→ Quer Investir Melhor? Receba um Plano de Investimentos Gratuito.

Oportunidades

Um patrimônio em crescimento permite que se aproveite oportunidades de investir em novos empreendimentos, adquirir conhecimento e aproveitar momentos estratégicos tanto pessoais como profissionais.

Independência financeira

Quanto mais seu patrimônio crescer, maior é a possibilidade de alcançar a liberdade financeira.

Isso significa a capacidade de fazer escolhas com base em seus desejos e prioridades, como, por exemplo, se aposentar mais cedo, mudar de carreira ou seguir paixões sem se preocupar ou ser limitado pelas finanças.

→ Quer Investir Melhor? Receba um Plano de Investimentos Gratuito.

Tranquilidade para a família

O crescimento patrimonial faz parte de uma estratégia maior de construção de um patrimônio sólido, capaz de garantir tranquilidade financeira para você e sua família no futuro.

Quando se foca agora em aumentar o patrimônio, não está só mais preparado para lidar com os desafios financeiros do presente como também aqueles que podem surgir no futuro.

Como manter o patrimônio crescendo

Manter ou acelerar o crescimento do patrimônio financeiro vai além de acumular bens materiais ou uma grande quantidade de dinheiro. A base para a criação de um patrimônio sólido é o planejamento.

Quanto antes você definir suas metas e desenvolver uma estratégia eficiente, melhores poderão ser seus resultados financeiros.

Para continuar aumentando o patrimônio e chegar a próxima fase do ciclo financeiro, siga esses passos:

→ Quer Investir Melhor? Receba um Plano de Investimentos Gratuito.

1- Tenha um bom planejamento financeiro

Somente com um bom plano estratégico para o seu dinheiro você será capaz de potencializar seu crescimento patrimonial.

Comece definindo suas metas e estabelecendo aquelas de curto, médio e longo prazo, fazendo investimentos para cada uma delas de forma disciplinada.

2- Controle as despesas

Acompanhe suas receitas e despesas regularmente, identificando possíveis áreas de economia e evitando gastos desnecessários.

3- Ganhe mais

Busque ganhos maiores, seja se aprimorando no seu trabalho, empreendendo, buscando outras fontes de renda.

Aumentar a renda é um fator determinante para aumentar seu patrimônio mais rapidamente.

→ Quer Investir Melhor? Receba um Plano de Investimentos Gratuito.

4- Diversifique os investimentos

Invista regularmente e com contribuições com valores cada vez maiores. Distribua esses investimentos em diferentes classes de ativos, reduzindo os riscos e aumentando as oportunidades de retorno.

5- Busque aconselhamento profissional

Conte com a expertise de um consultor de investimentos para orientá-lo e auxiliá-lo no seu planejamento e na tomada de decisões financeiras.

Melhor carteira para crescimento patrimonial

Construir uma carteira de investimentos voltada para o crescimento patrimonial requer uma abordagem equilibrada e diversificada.

A macro alocação para investir com o objetivo de crescimento patrimonial se baseia em:

- Reserva de liquidez: parte do portfólio destinada a reservas de liquidez e estratégica para oportunidades.

- Indexados: parte do portfólio que explora as opções de renda fixa.

- Macro estratégico: parte do portfólio que explora as projeções da curva de juros futura, moedas e índices econômicos.

- Setorial Tático: teses alternativas e descorrelacionadas com o mercado e que tenham drives de crescimento.

- Assimetrias: estratégia tática de ações que busca captar as distorções dos ativos e gerar alpha.

- Mercados Internacionais: parte destinada a explorar oportunidades globais e reduzir exposição ao risco doméstico.

Dito isso, a porcentagem em cada classe de ativos varia conforme o perfil do investidor e seus objetivos.

→ Quer Investir Melhor? Receba um Plano de Investimentos Gratuito.

Onde:

- Reserva de liquidez: Selic e CDB pós;

- Indexados: Tesouro Selic, CDB, LCI, LCA, Tesouro IPCA+;

- Macro estratégico: Fundos multimercados como Quantitas Galápagos, Absolute Vertex, SPX Nimitz Gripen Advisory

- Setorial Tático: ETFs descorrelacionados como o URA, que oferece exposição a empresas envolvidas na mineração global de urânio e na produção de componentes nucleares e o HERO, ETF Global que investe em empresas que desenvolvem ou publicam videogames.

- Assimetrias: Ações como INTB3, CSAN3, HYPE3, TOTS3, FLRY3, ROMI3, COGN3, entre outras

- Mercados Internacionais: Ações como BRKB, KO, JPM, MSFT, AAPL e fundos que investem em ativos e derivativos financeiros internacionais, como Kapitalo Alpha Global Advisory e Bridgewater Core Global Macro Advisory.

Consultor de investimentos aumenta o patrimônio

O crescimento patrimonial é fundamental para alcançar estabilidade financeira e liberdade ao longo da vida. Ignorar esse objetivo pode resultar em perda de poder de compra ao longo do tempo e dependência de terceiros para sustentar o estilo de vida desejado.

Depois de levar em consideração todas essas dicas, pense em como seria mais proveitoso realizar seus investimentos com a ajuda de um consultor de investimento.

Pesquisas do setor de advisors estimam que a consultoria financeira profissional pode adicionar entre 1,5% e 4% de retornos anuais no portfólio do cliente no longo prazo.

Isso significa que além de ter um atendimento personalizado e uma carteira montada que observa seus desejos, necessidades e objetivos, contar com um profissional livre de conflitos de interesses ainda pode agregar melhores retornos aos seus investimentos.

→ Quer Investir Melhor? Receba um Plano de Investimentos Gratuito.