Entenda como as oscilações do mercado podem ser sua aliada na jornada para preservar e multiplicar seus investimentos.

Você já ouviu falar em volatilidade?

Na verdade é um dos conceitos mais importantes que você precisa entender para fazer uma boa alocação de ativos e navegar com sucesso pelo mar agitado do mercado financeiro.

Imagine que você está em uma montanha-russa; a volatilidade é o que define a intensidade das subidas e descidas dos preços dos ativos, como ações, índices, moedas e títulos públicos.

Quando falamos de investimentos, entender a volatilidade significa saber até que ponto você pode esperar que o valor do seu investimento flutue em um determinado período.

Para você, essa pode ser a chave para decidir se deve comprar, segurar ou vender um ativo.

Afinal, ela mostra tanto as oportunidades de lucro quanto os riscos de perda.

Agora, por que é tão crucial dominar esse conceito?

Porque, ao entender as oscilações e o que as provoca, você se equipa para tomar decisões mais racionais e estratégicas, alinhadas ao seu perfil de investidor.

Pronto para se aprofundar e descobrir o que realmente move a volatilidade e como ela pode impactar seus investimentos?

O que é volatilidade

A volatilidade é aquele termo que sempre aparece quando você começa a explorar o mundo dos investimentos.

Imagine a volatilidade como o quão agitado pode ser o mar em que navegam os preços dos ativos, como ações.

Quanto mais volátil, mais intensas são as ondas – os preços podem subir e descer rapidamente.

Isso pode abrir portas para lucros tentadores, mas também traz riscos que não dá para ignorar, por isso a importância como funciona a relação risco e retorno nos investimentos.

Para medir essas “ondas” do mercado, usamos algumas ferramentas bem interessantes.

Uma delas é o desvio padrão dos retornos de um ativo. Essa é a medida oficial de volatilidade dos ativos.

Pense no desvio padrão como uma régua que mede o quão longe, para mais ou para menos, os preços podem se afastar do que é mais comum, ou seja, a média.

Por exemplo, se uma ação tem um preço médio de R$ 50, mas em alguns dias ela chegou a R$ 60 e em outros caiu para R$ 40, e essas variações são frequentes, dizemos que essa ação tem uma volatilidade alta.

Outra ferramenta é o índice VIX, também chamado de “índice do medo”.

Ele é como um termômetro que mede a temperatura da ansiedade do mercado, focando nas expectativas de volatilidade para o índice S&P 500, que reúne 500 das maiores empresas dos EUA.

Um VIX alto indica que os investidores esperam muita turbulência à frente, enquanto um VIX baixo sugere calmaria.

Conhecendo essas métricas, você ganha uma visão mais clara sobre o que pode esperar do mercado e se prepara melhor para enfrentar tanto os momentos de alta quanto de queda dos preços.

Exemplos de volatilidade no mercado de ações

Vamos falar de algo prático.

Imagine a ação de uma grande empresa como a Apple ou a Tesla.

Elas são conhecidas por suas oscilações de preço.

Quando a Apple lança um novo iPhone, por exemplo, é comum vermos sua ação subir ou cair significativamente dependendo das expectativas do mercado.

Essa oscilação é a volatilidade em ação.

Se você acompanhar o gráfico dessas ações, verá picos e vales que refletem as reações dos investidores a notícias, resultados financeiros ou mudanças no mercado.

Veja o exemplo da Magazine Luiza (MGLU3), uma das gigantes do varejo e e-commerce no Brasil.

As ações da Magazine Luiza são conhecidas por suas significativas oscilações de preço.

Por exemplo, em março de 2020, as ações caíram para cerca de R$ 5,60 durante o início da pandemia.

Mas depois dispararam para aproximadamente R$ 27 em dezembro do mesmo ano, impulsionadas pelo aumento das vendas online e pela recuperação econômica.

Essa variação expressiva é um exemplo claro de volatilidade.

Se você observar o gráfico da MGLU3, notará picos e vales marcantes que refletem as reações dos investidores a anúncios de resultados financeiros, aquisições importantes, ou mesmo mudanças nas políticas econômicas do país.

Essas flutuações são o coração da volatilidade e moldam as oportunidades e os riscos no investimento em ações.

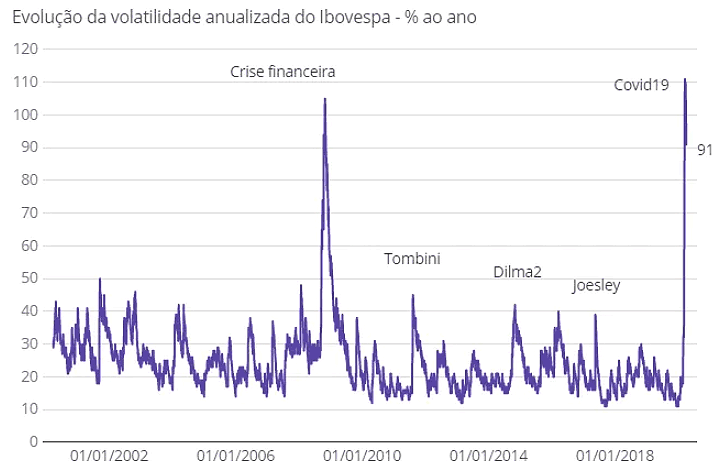

A volatilidade sempre esteve presente no mercado, porém, é muito comum vê-la aumentar diante de momentos de crises.

Ao analisar o histórico de volatilidade do Ibovespa, identificamos cinco momentos marcantes de aumento da volatilidade desde o ano 2000.

Imagem: Gráfico volatilidade do Ibovespa. Morningstar.

Volatilidade em fundos de investimento e criptomoedas

Agora, se você está de olho em fundos de investimento ou no agitado mundo das criptomoedas, a volatilidade também é um fator crucial.

Fundos que investem em ações tendem a ser mais voláteis do que aqueles que focam em renda fixa, por exemplo.

Simplesmente porque as ações são, por natureza, mais sujeitas a oscilações rápidas. Enquanto que os títulos de renda fixa são mais estáveis e previsíveis.

No caso das criptomoedas, como o Bitcoin ou o Ethereum, a volatilidade é ainda mais evidente.

Não é raro ver o Bitcoin subir ou cair mais de 10% em um único dia!

Essas moedas digitais são influenciadas por uma variedade de fatores, desde regulamentações governamentais até o sentimento do mercado e até tweets de celebridades influentes no setor.

Agora que você já tem uma base sobre a ideia de volatilidade, vamos tratar das causas da volatilidade.

Vamos descobrir como fatores econômicos e eventos globais podem agitar o mercado de formas que você nem imagina.

Causas da volatilidade

Quero começar mostrando um pouquinho sobre o que faz o mercado ter essas variações malucas, começando pelos fatores econômicos.

Você já percebeu como uma simples mudança na taxa de juros pode fazer as ações subirem ou descerem como numa montanha-russa?

Isso acontece porque a taxa de juros afeta diretamente o custo do dinheiro.

Quando o banco central decide cortar as taxas, o dinheiro fica mais barato, as empresas investem mais e as ações tendem a subir.

Mas se eles aumentam as taxas, o dinheiro fica caro, os investimentos esfriam e o mercado pode dar uma bela caída.

E não é só isso!

Até a inflação, quando foge do controle, pode deixar o mercado ainda mais nervoso.

E os eventos globais, então?

Vamos pegar como exemplo a pandemia de COVID-19. Lembra como o mercado ficou?

Foi uma montanha-russa que só!

De repente, todos estavam vendendo, com medo do que viria. As bolsas despencaram.

Mas não são só as pandemias que mexem com isso.

Conflitos políticos, eleições importantes, até mesmo rumores de mudanças em leis e regulações podem fazer as ações dançarem conforme a música.

O mercado é sensível, e qualquer sussurro de mudança lá fora pode causar grandes ondas de volatilidade no mercado financeiro.

Agora, se você achou interessante entender as causas da volatilidade, espere até vermos como ela se manifesta em diferentes tipos.

Vou te mostrar os tipos de volatilidade que existem e como cada um afeta seu bolso de um jeito único.

Tipos de Volatilidade

Volatilidade histórica

Você já se deu conta que, na tentativa de prever o futuro, muitas vezes olhamos para o passado?

É exatamente isso que fazemos com a volatilidade histórica.

Ela mede as variações passadas de um ativo, mostrando quão instável ele foi em um determinado período.

Por exemplo, se você olhar para uma ação que teve muitos altos e baixos no último ano, a volatilidade histórica vai te dizer o quão “montanha-russa” foi essa jornada.

E por que isso é útil? Simples!

Conhecendo o passado, você pode se preparar melhor para o que vem pela frente, ajustando suas estratégias de acordo com o comportamento do ativo.

Volatilidade implícita

A volatilidade implícita é como um farol, iluminando o caminho à frente.

Ela se baseia nas expectativas do mercado sobre a movimentação futura de um ativo.

Então, se os investidores acreditam que algo grande está para acontecer — seja bom ou ruim —, a volatilidade implícita sobe.

Isso é incrivelmente útil para você, especialmente se gosta de jogar com as opções de ações.

Se a volatilidade implícita está alta, as opções ficam mais caras porque todo mundo espera grandes mudanças de preço.

É como apostar em um cavalo que, segundo os rumores, tem grandes chances de ganhar uma corrida importante.

Ao entender e usar esses tipos de volatilidade, você não só fica mais preparado para enfrentar as oscilações do mercado, mas também pode encontrar oportunidades únicas de investimento.

Volatilidade e risco de investimento

Pense na volatilidade como um termômetro do risco nos seus investimentos.

Ela mostra, em tempo real, as montanhas-russas que os preços dos ativos podem enfrentar.

Quando a volatilidade é alta, significa que os preços estão dançando muito – para cima e para baixo – e isso sinaliza que há mais risco.

Afinal, maior incerteza nos preços pode significar que o seu investimento pode ter retornos muito diferentes do esperado.

Mas, nem sempre isso é ruim.

Com riscos maiores, as oportunidades de ganho também podem ser maiores.

Sei que nem todo mundo gosta de viver no fio da navalha com seus investimentos. Se esse é o seu caso, existem maneiras de suavizar essas oscilações.

A diversificação é uma das estratégias mais conhecidas.

É como não colocar todos os ovos na mesma cesta.

Você espalha seu dinheiro em diferentes tipos de ativos – ações, títulos, imóveis, criptomoedas – para não depender só do desempenho de um.

Assim, se um ativo cair, outro pode subir e equilibrar a balança.

Ou seja, o resultado geral da sua carteira é suavizado, mesmo que determinada classe de ativos tenha alta volatilidade.

Volatilidade no mercado de ações e câmbio

Você já percebeu como o Ibovespa tem seus dias de montanha-russa?

Em um momento, está tudo calmo e, no próximo, ele pode disparar ou despencar com base nas últimas notícias econômicas ou políticas do Brasil.

Essa oscilação é a famosa volatilidade do mercado de ações.

Quando observo o Ibovespa, vejo como ele reflete as expectativas e reações dos investidores a eventos como eleições, mudanças na taxa de juros ou até mesmo escândalos de corrupção.

Isso torna o mercado uma verdadeira caixinha de surpresas, mas também um terreno fértil para quem sabe onde plantar suas apostas.

E as taxas de câmbio?

Elas são outro campo de batalha da volatilidade, especialmente com moedas como o dólar e o euro.

Imagine só: a variação do dólar impacta desde o preço daquele seu smartphone até o custo de uma viagem para o exterior.

Quando o dólar sobe, por exemplo, quem investe em empresas exportadoras brasileiras, como as do setor de commodities, pode ter bons retornos.

Mas, se você está de olho em produtos importados ou uma viagem para a Europa, a alta do euro pode exigir um planejamento financeiro mais apurado.

Como se beneficiar da volatilidade

É possível tirar grandes benefícios da volatilidade para lucrar investindo em ações.

Nos períodos de intensa volatilidade, minha estratégia se alinha com os ensinamentos de Benjamin Graham, o renomado pai do value investing.

Esse método não é apenas uma técnica de investimento, mas uma filosofia que se fortalece em meio às turbulências do mercado.

A alta volatilidade é a chave para seu sucesso.

A essência do value investing é identificar ativos profundamente subvalorizados, aqueles diamantes brutos com fundamentos excepcionais que o pânico do mercado obscureceu.

Com uma lista meticulosamente preparada de empresas sólidas e robustas, analiso múltiplos como o P/L (Preço/Lucro) e o P/VP (Preço/Valor Patrimonial).

Por exemplo, se uma empresa líder no setor de tecnologia tem um histórico de P/L médio de 15, mas durante uma crise seu P/L cai para 8 devido a uma reação exagerada do mercado, é aí que minha estratégia entra em ação.

Compro essas ações quando o preço delas despenca para níveis irracionalmente baixos, bem abaixo do seu valor intrínseco calculado.

Em termos didáticos, vamos supor que uma empresa cujo valor intrínseco eu determine em R$ 100 por ação cai para R$ 60 durante uma onda de vendas motivada pelo medo.

É neste ponto que aproveito adquirindo uma quantidade significativa dessas ações, sabendo que, com o tempo, o mercado corrigirá essa discrepância e o preço retornará ou até superará meu cálculo de valor intrínseco.

Essa abordagem requer uma combinação de coragem, paciência e perspectiva de longo prazo, porque é fundamental resistir à tentação de seguir a manada durante os momentos de pânico.

No entanto, a recompensa de ver esses ativos não apenas se recuperarem, mas também proporcionarem ganhos substanciais à medida que o mercado reconhece seu verdadeiro valor, é imensuravelmente gratificante.

Veja que este método transforma a volatilidade de um inimigo temido em uma fonte valiosa de oportunidades.

Sem ela você não teria essas oportunidades.

Conclusão

Então, chegamos ao fim de nossa jornada sobre a volatilidade no mercado de investimentos.

Espero que, juntos, tenhamos desvendado um pouco desse conceito que tanto impacta nossas decisões financeiras.

Você viu como a volatilidade não é apenas uma medida de incerteza, mas também uma porta para oportunidades, certo?

Lembre-se, a volatilidade nos mostra o quanto os preços de ativos como ações, fundos ou moedas podem variar em um período.

Entender isso é crucial, especialmente para você que já é investidor e tem um patrimônio relevante e jogo.

Com esse conhecimento, você pode ajustar melhor suas estratégias, seja buscando segurança ou arriscando um pouco mais para ganhos potencialmente maiores.

E mais, reconhecer os tipos de volatilidade – histórica e implícita – te ajuda a entender o passado, o presente e a prever, de certa forma, o futuro dos preços dos ativos que compõem sua carteira de investimentos.

Você não está apenas à mercê do mercado; com as ferramentas certas, pode jogar o jogo a seu favor.

Portanto, olhe para a volatilidade não como uma adversária, mas como uma aliada na alocação de ativos, deixando seu portfólio mais robusto e adaptado ao seu perfil de investidor.

Afinal, quanto mais você souber sobre como os preços oscilam, mais capacitado estará para tomar decisões racionais e, quem sabe, mais rentáveis.

Se você precisa de ajuda para montar uma carteira com volatilidade adequada ao seu perfil, te convido a conversar com um dos nossos consultores de investimentos da GuiaInvest Wealth.

Eles irão te orientar na adequação desta carteira garantindo que você esteja no caminho certo para atingir seu objetivo de preservação e multiplicação de patrimônio.

Um abraço,

André Fogaça.