Imagine acordar todos os dias com a certeza de que suas necessidades financeiras estão totalmente cobertas, sem precisar se preocupar com o trabalho.

Parece um sonho, certo?

Mas, na verdade, é um objetivo perfeitamente alcançável para investidores que almejam a tão desejada liberdade financeira.

Viver de renda passiva é mais do que uma simples meta financeira; é a liberdade para aproveitar a vida em seus próprios termos, sem as limitações impostas pelo trabalho tradicional.

Neste artigo, vou te guiar pelos caminhos para entender exatamente quanto você precisa ter investido para viver de renda passiva.

Desde os conceitos fundamentais até estratégias de investimento específicas, vou compartilhar exemplos concretos e dados atualizados do mercado financeiro brasileiro.

Você vai descobrir como calcular o montante necessário para garantir uma renda mensal confortável e conhecer as melhores opções de investimentos que podem tornar esse sonho uma realidade.

Ao longo deste texto, vamos abordar tópicos essenciais como a definição de renda passiva, diferentes métodos de cálculo, e exemplos práticos de estratégias de investimento.

Tudo isso com uma abordagem clara e direta, para que você possa aplicar esse conhecimento de forma prática e eficiente.

Vamos começar explicando o conceito de viver de renda passiva e entender por que essa é uma meta tão desejada por muitos investidores.

O que é viver de renda passiva?

Basicamente, é quando você ganha dinheiro sem precisar realizar um trabalho ativo contínuo.

Diferente do salário que você recebe por seu trabalho diário, a renda passiva vem dos investimentos que você fez ao longo do tempo.

Você investe o dinheiro uma vez e depois ele começa a gerar renda de forma quase automática.

Renda passiva é aquele dinheiro que entra na sua conta sem que você precise trabalhar todos os dias para isso.

É o seu dinheiro trabalhando para você.

Por exemplo: digamos que você tenha um custo de vida mensal em torno de R$ 25 mil. E todo mês você recebe um depósito de R$ 30 mil oriundo da sua carteira de investimentos.

No mercado financeiro, isso é alcançado através de diferentes tipos de investimentos que pagam rendimentos regularmente.

O objetivo é ter uma renda que cubra suas despesas sem que você precise se preocupar em trabalhar ativamente.

Principais fontes de renda passiva

1. Dividendos de Ações

Empresas listadas na Bolsa de Valores distribuem parte de seus lucros aos acionistas na forma de dividendos.

Por exemplo, a Petrobras e a Vale são conhecidas por pagar bons dividendos aos seus acionistas no Brasil. Em 2022, a Petrobras distribuiu mais de R$ 100 bilhões em dividendos.

2. Fundos Imobiliários (FIIs)

Investir nos melhores fundos imobiliários é uma ótima maneira de obter renda passiva.

Eles funcionam como um condomínio de investidores que compram e administram imóveis.

Os aluguéis recebidos são distribuídos regularmente entre os cotistas. O fundo imobiliário HGLG11, por exemplo, tem um Yield em 12 meses de 8,53%.

3. Títulos de Renda Fixa

Investir em títulos do Tesouro Direto ou CDBs de bancos pode garantir uma renda estável.

O Tesouro IPCA+ 2035, por exemplo, está com uma taxa de 6,36%, paga juros semestrais que são corrigidos pela inflação, oferecendo uma segurança adicional contra a desvalorização do dinheiro.

4. Aluguéis de Imóveis

Se você possui imóveis, pode alugá-los e receber uma renda regular. Essa é maneira mais tradicional do brasileiro obter renda passiva.

Isso é muito comum no Brasil, onde muitos investidores compram imóveis para alugar e garantir uma renda mensal constante.

Aposto que você deve conhecer muitas pessoas que adotam essa modalidade.

Com a alta demanda por aluguel em grandes cidades como São Paulo e Rio de Janeiro, essa pode ser uma fonte de renda bem robusta.

Agora que você já tem uma ideia clara do que é viver de renda passiva e conhece as principais fontes de renda, que tal calcular quanto é necessário para viver de renda?

No próximo tópico, vamos ver como fazer esses cálculos de forma prática e entender melhor as variáveis envolvidas.

Como calcular quanto é necessário para viver de renda?

Calcular quanto você precisa para viver de renda pode parecer complicado, mas com a fórmula certa, isso fica bem mais simples.

A principal fórmula que a gente usa é:

Patrimônio Necessário = Gastos Anuais / Taxa de Juros Real

Vamos esmiuçar isso.

Primeiro, você precisa saber quanto gasta por ano. Inclua tudo: moradia, alimentação, lazer, saúde, etc.

Digamos que seus gastos anuais sejam de R$ 240 mil (R$ 20 mil por mês).

Aí vem a parte dos juros reais. Isso é basicamente a taxa de retorno dos seus investimentos descontada a inflação.

Se você tem um investimento que rende 7% ao ano e a inflação está em 3%, seus juros reais são 4%.

Aplicando a fórmula, ficamos com:

R$ 240.000 / 0,04 = R$ 6.000.000

Ou seja, você precisaria de um patrimônio de R$ 6 milhões investido a 4% de juros reais ao ano para gerar uma renda anual de R$ 120 mil de maneira sustentável.

Mas não acaba aí. Vários fatores influenciam essa conta. Primeiro, seu custo de vida.

Se você mora em uma cidade grande como São Paulo, seus gastos podem ser bem diferentes de quem vive no interior.

Quanto mais você gasta, mais você precisa acumular.

Outro ponto é a inflação.

Ela corrói o poder de compra do seu dinheiro. Se a inflação sobe, seu custo de vida também sobe e você precisa de mais patrimônio para compensar isso.

Por isso, escolher investimentos que superem a inflação é crucial.

Vale destacar que considerar uma taxa de 4% de juro real anual é bastante realista e sustentável a longo prazo.

Isso significa que, se você retirar 4% de renda passiva anual da sua carteira, conseguirá mantê-la saudável sem perder poder de compra ao longo do tempo.

E não podemos esquecer do seu estilo de vida.

Se você quer viajar o mundo, comprar carros de luxo e jantar fora todos os dias, vai precisar de um patrimônio bem maior do que alguém com um estilo de vida mais simples.

A gente também tem que considerar a sua tolerância ao risco. Investimentos mais seguros, como títulos do Tesouro, geralmente têm retornos mais baixos.

Já investimentos mais arriscados, como ações, podem oferecer retornos maiores, mas vêm com mais volatilidade.

Entender esses fatores é essencial para fazer um planejamento financeiro realista e alcançável.

Agora, vamos analisar exemplos práticos para diferentes metas de renda mensal e perfis de risco.

Quanto tempo leva para viver de renda?

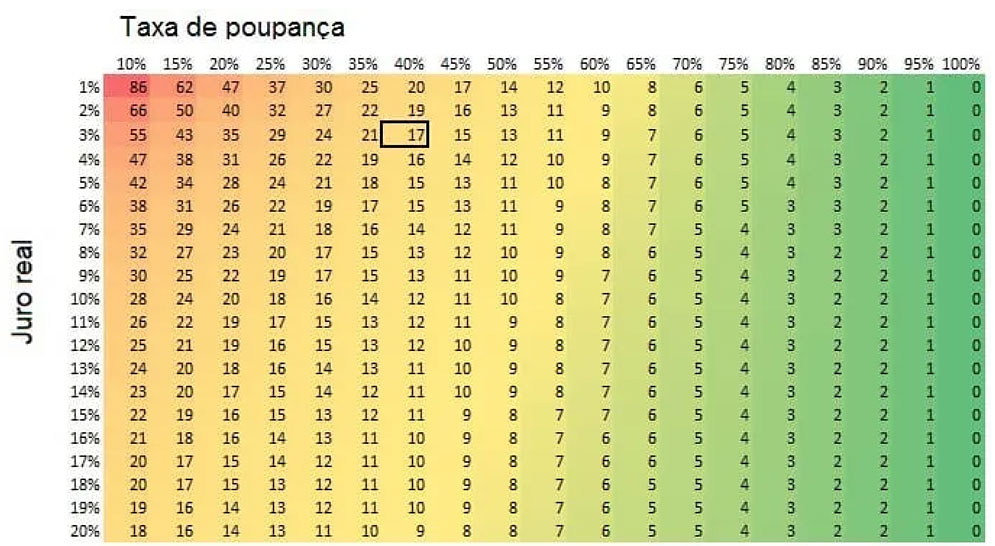

Para saber como calcular o tempo para liberdade financeira, veja a tabela abaixo:

Nas linhas está o juro real, que significa que é o juros menos a inflação, e nas colunas consta a taxa de poupança.

A taxa de poupança se refere a quanto você economiza anualmente em termos percentuais do seu rendimento.

Os valores são os anos necessários para atingir a liberdade financeira.

Ao aumentar a taxa de poupança, o tempo para atingir a liberdade financeira reduz muito mais do que se aumentar a rentabilidade na mesma proporção.

Por exemplo, com uma taxa de poupança de 20% e um juro real de 3%, pela tabela, você demoraria 35 anos para atingir a liberdade financeira.

Ao dobrar a taxa de poupança para 40%, esse tempo reduz para 17 anos.

Por outro lado, se dobrar o juro real de 3% para 6%, esse tempo reduz para apenas 26 anos.

Por isso, se você está no caminho para viver de renda, saiba que o mais importante é manter a disciplina e realizar aportes constantes.

Quanto mais dinheiro você conseguir destinar para investir, melhor será para alcançar seu objetivo.

Exemplos práticos de cálculos

Vamos direto ao ponto: você quer saber quanto precisa acumular para viver de renda passiva.

Vou te mostrar alguns cálculos práticos para metas de renda mensal de R$ 10 mil, R$ 30 mil e R$ 50 mil.

Veja a tabela abaixo da meta de renda mensal vs rentabilidade ao ano dos investimentos:

| Renda Mensal | Rentabilidade 6% aa | Rentabilidade 8,4% aa | Rentabilidade 12% aa |

| R$ 10.000 | R$ 2.000.000 | R$ 1.428.571 | R$ 1.000.000 |

| R$ 30.000 | R$ 6.000.000 | R$ 4.285.714 | R$ 3.000.000 |

| R$ 50.000 | R$ 10.000.000 | R$ 7.142.857 | R$ 5.000.000 |

Nesta tabela, podemos observar que o percentual de rendimento pode variar na faixa de 6% até 12% ao ano.

Isso depende do tipo de investimento aplicado e do momento do mercado. Sabe-se que, em determinados momentos, os retornos podem ser maiores ou menores.

Perfis de Investidores

Para começar, descobrir o seu perfil de investidor garante que você tenha uma carteira de investimentos mais segura e rentável.

Conservador

– Investimento principal: Títulos públicos e CDBs.

– Exemplo: Tesouro IPCA+, que tem rendimento previsto de IPCA + uma taxa fixa ao ano.

– Risco: Baixo, com alta segurança do capital investido.

Moderado

– Investimento principal: Fundos imobiliários e títulos de crédito privado.

– Exemplo: Fundos como XPML11 e títulos como Debêntures incentivadas.

– Risco: Moderado, com potencial de maior retorno.

Arrojado

– Investimento principal: Ações e fundos de ações.

– Exemplo: Ações da Petrobras (PETR4) ou Itaú (ITUB4), que possuem histórico de bons dividendos.

– Risco: Alto, com grande potencial de retorno, mas maior volatilidade.

Esses exemplos mostram que, dependendo do seu perfil e da rentabilidade esperada, o patrimônio necessário pode variar bastante.

No próximo tópico, vamos ver como diversificar sua carteira de investimentos para obter uma combinação sustentável para a geração de renda passiva.

Estratégias de investimento para viver de renda

Diversificar sua carteira de investimentos é uma das estratégias mais importantes para quem quer viver de renda passiva.

Basicamente, diversificação significa não colocar todos os ovos na mesma cesta. Isso minimiza riscos e maximiza oportunidades de rendimento.

A diversificação básica se baseia em montar uma combinação de ativos geradores de renda.

Na GuiaInvest Wealth, para os clientes que desejam obter o máximo de renda passiva possível, recomendamos uma alocação de ativos que permite tanto viver de renda imediatamente quanto complementar a renda existente.

Nossa recomendação é baseada em uma combinação de ações boas pagadoras de dividendos, fundos imobiliários e uma menor parte em títulos públicos que pagam cupom semestral.

Acreditamos que essa combinação é ideal para quem busca viver de renda.

Como você já sabe, as proporções de ações, fundos imobiliários ou títulos de renda fixa vão depender muito do nível de risco que o investidor está disposto a assumir e também do quanto de renda passiva ele deseja obter.

Conclusão

Viver de renda passiva é uma meta que vai muito além de uma simples ambição financeira; trata-se de conquistar a verdadeira liberdade de tempo e escolhas.

A verdadeira liberdade financeira envolve ter controle sobre seu tempo e a liberdade de escolher o que fazer, com quem fazer e quando fazer.

Seja para passar mais tempo com seus filhos, viajar a lazer com mais frequência ou até mesmo seguir aquele hobby que estava apagado dentro de você.

É a condição em que você não depende da sua renda ativa para sustentar seu estilo de vida, atingindo assim a tão sonhada liberdade financeira.

Neste artigo, tratamos detalhadamente como você pode alcançar essa liberdade através de investimentos inteligentes e estratégias bem fundamentadas.

Desde entender os conceitos básicos até calcular precisamente o montante necessário e escolher os melhores investimentos, cada passo é crucial para construir uma vida onde seu dinheiro trabalha para você, e não o contrário.

Os exemplos práticos e os diversos perfis de investimento apresentados mostram que, com disciplina e planejamento, qualquer investidor pode atingir esse objetivo.

A chave está na diversificação, na escolha de ativos geradores de renda passiva que se adequem ao seu perfil de risco e na manutenção de uma taxa de poupança consistente.

Vale reforçar a importância de ter em mente a taxa de 4% ao ano como um rendimento factível e sustentável a longo prazo.

Isso significa que você não perde o poder de compra se retirar esses 4% anuais como renda passiva.

Este número é bastante conservador, e ser conservador nessas horas é essencial para evitar a dilapidação do seu patrimônio e usufruir desse rendimento de maneira saudável e sustentável.

Outro ponto a considerar é que, através de uma combinação entre ações e dividendos imobiliários, você pode obter rendimentos que variam em uma faixa de 6% até 12% ao ano em momentos específicos.

Isso se refere aos proventos pagos pelas ações de dividendos e fundos imobiliários.

Além disso, estar atento às mudanças no mercado e ajustar suas estratégias conforme necessário é fundamental para garantir uma renda passiva sustentável a longo prazo.

Portanto, seja você um investidor conservador, moderado ou arrojado, o caminho para viver de renda passiva está ao seu alcance.

Com as informações e ferramentas certas, você pode começar a construir seu patrimônio hoje e caminhar em direção à liberdade financeira que tanto deseja.

Invista no seu futuro com sabedoria, e você colherá os frutos de uma vida livre das preocupações financeiras.

Se precisar de ajuda para montar uma carteira geradora de renda passiva, convido você a conversar com um dos nossos consultores de investimentos da GuiaInvest Wealth.

Eles irão orientar na escolha dos melhores ativos, garantindo que você esteja no caminho certo para atingir seu objetivo de viver de renda, plenamente ou parcialmente.

Responda 4 perguntas rápidas e aguarde nosso contato para agendar a conversa gratuita.

Um abraço,

André Fogaça.