Para alcançar seus objetivos financeiros com investimentos, é fundamental entender a diferença entre Taxa Nominal e Taxa Real de juros e o quanto rende, de fato, um ativo financeiro.

→ Quer Investir Melhor? Receba um Plano de Investimentos Gratuito.

Uma taxa nominal alta não é garantia de retorno real. Afinal, aquela porcentagem que consta na descrição do investimento, como 10% ao ano ou 100% do CDI, por exemplo, não considera a influência da inflação.

O que você precisa se ater para preservar o patrimônio é a taxa real.

Buscar essa rentabilidade real é ainda mais importante em tempos de inflação alta e nos investimentos de longo prazo.

Continue a leitura e entenda a diferença entre a taxa de juros nominal e a taxa de juros real, calcular o rendimento real e tomar decisões financeiras informadas.

O que é Taxa Nominal de Juros?

A taxa de juros nominal é aquela especificada em um contrato ou investimento. Por exemplo, se um título de renda fixa diz que rende 10% ao ano, essa é a Taxa Nominal.

Significa dizer que, em condições normais, o investidor receberá 10% de retorno ao final do período.

No entanto, isso dificilmente acontece, porque existem outros fatores que influenciam no retorno líquido do investidor, o principal é a inflação.

Como a inflação corrói o poder de compra, é fundamental que o investidor faça investimentos que proporcionem uma rentabilidade real.

→ Quer Investir Melhor? Receba um Plano de Investimentos Gratuito.

Suponha que você adquiriu um título cuja remuneração nominal é de 10% ao ano.

Passados 12 meses da sua aplicação, a inflação, medida pelo IPCA, foi de 11% ao ano. Isso significa que os juros reais do investimento foram negativos e você perdeu dinheiro.

Se a inflação no período for de 10% ao ano, você estará somente compensando a inflação com os seus investimentos.

Agora, se a inflação foi de 5% ao ano, aí sim os juros reais do investimento foram positivos, pois superaram a inflação do período.

O que é Taxa Real de Juros?

A taxa de juros real mede a rentabilidade dos investimentos, já descontando a inflação.

Dessa forma, ela reflete o quanto de dinheiro você realmente ganhou com uma determinada operação.

São os juros reais que efetivamente preservam e aumentam o patrimônio.

→ Quer Investir Melhor? Receba um Plano de Investimentos Gratuito.

Cálculo da Taxa Real

A Taxa Real é calculada pela seguinte fórmula:

Taxa Real= {[(1+Taxa Nominal)/(1+Taxa de Inflação)]−1}×100

Por exemplo, se a taxa nominal de um investimento for 5% ao ano e a inflação for de 2% ao ano, a taxa real de juros será:

Taxa Real={[(1+0,05)/(1+0,02)]-1}×100={(1,05/1,02)-1}×100=2,94%

Isso significa que seu dinheiro está crescendo a uma taxa real de 2,94% ao ano, levando em consideração a inflação.

Ou, de forma simplificada: Taxa de Juros Real = Taxa de Juros Nominal – Taxa de Inflação.

→ Quer Investir Melhor? Receba um Plano de Investimentos Gratuito.

Por que a Taxa Real é Importante?

Enquanto a taxa nominal oferece uma imagem do retorno financeiro oferecido, a taxa real proporciona uma visão mais realista dos ganhos ou perdas de um investimento em consequência da inflação do período.

Por isso, sempre olhe para os retornos esperados considerando a erosão do poder de compra causada pela inflação. Afinal, uma taxa nominal alta pode ser anulada por uma inflação significativa.

Sendo assim, a taxa de juros real se torna uma métrica mais precisa de avaliar o verdadeiro retorno sobre o investimento.

→ Quer Investir Melhor? Receba um Plano de Investimentos Gratuito.

Proteção contra inflação e preservação do patrimônio

A moeda brasileira perdeu 84% do seu poder de compra desde o início do Plano Real. Isso significa dizer que com a inflação acumulada, com uma nota de R$ 100, você adquire hoje um bem ou serviço que adquiriu por R$ 16 em julho de 1994.

Para não deixar que a inflação corroa seu poder de compra é preciso investir para superar a inflação.

A taxa real ajuda a determinar se um investimento está superando a inflação e preservando o poder de compra do dinheiro.

Taxa de juros real histórica do Brasil

No cenário atual de juros altos, com a taxa básica do país, a Selic, definida hoje em 11,75% ao ano e inflação projetada para 3,86%, o Brasil fica também com um alto “juro real”.

No último ranking elaborado pela Infinity Asset em parceria com o portal MoneYou, de março de 2023, o Brasil liderava o ranking mundial de juro real, com juro real em torno de 7%.

Embora esse momento econômico seja propício para o investimento em renda fixa, essa taxa real não representa a realidade do Brasil dos últimos 15 anos.

Com uma inflação média de 5,50% e uma Selic de 9,50%, o investidor teve um juro real de apenas 3,79% a.a.

Esses números revelam a importância de não investir apenas na renda fixa, caso contrário o investidor corre o risco de não ver seu patrimônio aumentar.

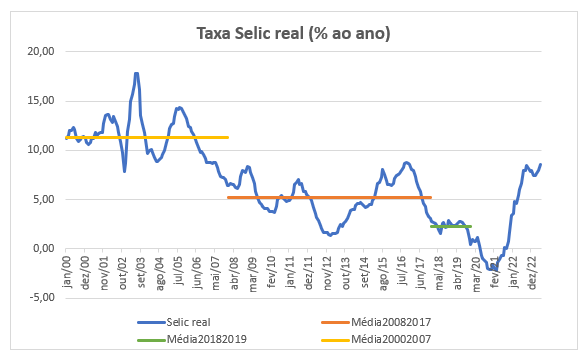

No gráfico abaixo temos a evolução da taxa Selic real de 2000 até 2022.

Fonte: FGV

Veja que entre os ciclos econômicos, tivemos uma forte queda da taxa de juros real com a taxa média caindo de 11,3% ao ano, entre 2000 e 2007, para 5,2% ao ano, entre 2008 e 2017, e para 3,0% entre 2018 a 2020.

Perceba que durante o período analisado, o Brasil variou de uma taxa real máxima próxima a 8,0% e a mínima em torno de 3,0%.

→ Quer Investir Melhor? Receba um Plano de Investimentos Gratuito.

O Segredo para Preservar o Patrimônio

A Taxa Real é o indicador que representa o verdadeiro ganho em um investimento, uma vez que desconta os impactos da inflação no período.

Dessa forma, quando o investidor investe seu dinheiro, mais do que olhar para quanto pode retornar, é preciso analisar o potencial de ganhos reais. Somente isso será capaz de preservar o patrimônio.

Se você não quer perder dinheiro nem ficar empatado com a inflação, busque por uma carteira que lhe traga rentabilidade real, caso contrário, seu patrimônio não vai durar o resto da vida.

Para melhorar a taxa real da sua carteira, tenha uma estratégia de investimentos eficaz com o auxílio de um consultor de investimentos.

Além de montar uma carteira diversificada para nunca mais se frustrar com a baixa rentabilidade, o consultor também aborda outros fatores que impactam no retorno dos investimentos, como controle de custos e planejamento fiscal.

Agora que você já entendeu que uma taxa nominal alta não é garantia de retorno real, faça agora um Plano de Investimentos Gratuito e veja como sua carteira pode ficar melhor com o acompanhamento de um dos nossos consultores.