O Return on Equity (ROE), em português, significa retorno sobre patrimônio líquido. Esse indicador fundamentalista é muito usado pelos investidores para analisar a qualidade de uma empresa listada em bolsa de valores e investir com sucesso em ações.

Entender melhor esse indicador vai ajudar você a analisar a qualidade de uma ação e, apesar dele sozinho não ser suficiente para analisar por completo uma ação, saber que uma empresa possui um ROE “ruim” pode evitar que você caia em uma armadilha, por isso é importante que você fique por dentro desse assunto.

Tendo essa ferramenta em mãos, você estará apto a interpretar esse indicador no seu dia-a-dia de investidor.

E para fazer isso com maestria, vamos mostrar como você calcula o ROE, quais são as variáveis que você precisa compreender para calcular o ROE, você vai ver exemplos práticos com empresas da bolsa brasileira e ao final do artigo vamos mostrar algumas limitações do indicador.

Dito isso, vamos ao que importa.

O que é o ROE e como ele é calculado?

Como qualquer indicador, obviamente ele não deve ser olhado fora de contexto ou isoladamente. Ele é apenas uma informação importante a ser coletada ao se analisar uma empresa.

O ROE é um indicador que está associado à capacidade da empresa em gerar retorno em relação ao seu patrimônio líquido. Ou seja, quanto maior o ROE de uma empresa, melhor.

Por ora, não se preocupe com terminologias mais complexas, vamos esclarecer tudo até o final deste artigo e também vamos mostrar exemplos práticos de como interpretar esse indicador na prática.

Para chegar ao ROE, basta dividir o lucro líquido (LL, geralmente utilizamos janelas de 12 meses) pelo patrimônio líquido (PL) registrado no mesmo período.

ROE = LL/PL

O resultado dessa equação, indicado em percentual, mostra o quanto essa empresa gerou de rentabilidade com aquilo que ela dispõe de patrimônio líquido ou, em termos mais simples, quanto a empresa de valor através de recursos próprios.

Esse indicador nada mais é do que uma medida relativa de eficiência, ou seja, você poderia comparar a rentabilidade de empresas de tamanhos diferentes, já que o resultado final nos traz uma medida de proporção.

Obviamente, o ideal é comparar empresas de mesmos setores, pois é normal haver mudanças nesse indicador conforme o setor da empresa que você analisa.

Em tese, quanto maior o ROE, mais rentável e atraente é uma empresa para o acionista e o investidor.

Na comparação entre empresas de um mesmo setor, o ROE mais alto indica que a empresa é mais eficiente do que as outras para a geração de valor.

Quais são as duas variáveis relevantes para entender o ROE?

Ok, agora que você já entendeu o conceito do ROE, vamos dar um zoom nas duas variáveis que estão na fórmula: o patrimônio líquido e o lucro líquido.

Vamos começar falando do Patrimônio Líquido.

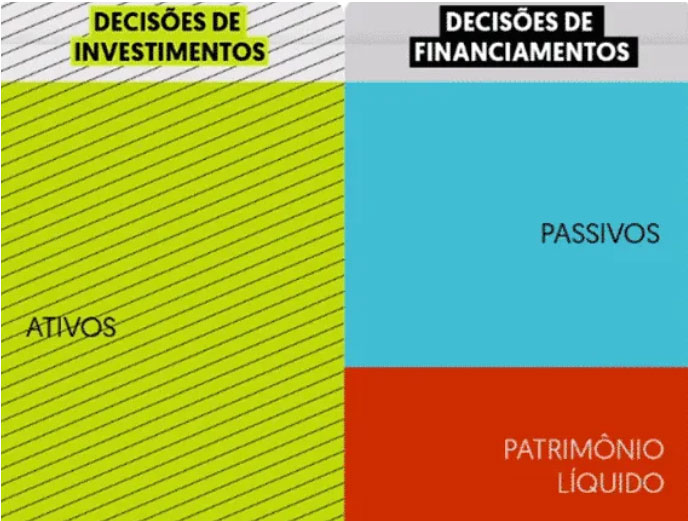

O Patrimônio Líquido compreende todos os ativos, ou seja, todos os bens e direitos da companhia menos todos os passivos da companhia, ou seja, dívidas e demais obrigações.

De maneira simplificada, é o que a empresa tem, menos o que a empresa deve.

Um exemplo bom para ilustrar isso é imaginar que você comprou um apartamento financiado por R$ 500 mil e você ainda deve R$ 200 mil ao banco referente ao financiamento.

Isso quer dizer que o seu patrimônio líquido nessa ocasião simplificada é de R$ 300 mil: os R$ 500 mil que você tem, menos os R$ 200 mil que você deve.

A imagem abaixo ilustra essa relação:

Já o Lucro Líquido mostra quantidade de receitas da empresa e vai diminuindo todas as despesas, com fornecedores, salários, impostos, pro labore, etc.

O mais importante vem aqui: o lucro líquido é a última linha da demonstração do resultado da empresa. É aquilo que efetivamente fica de valor para a empresa.

Em uma equação simplificada, o Lucro Líquido pode ser definido assim:

Lucro Líquido = O quanto a empresa ganha – O quanto a empresa gasta (incluindo distribuição dos lucros aos acionistas).

Exemplo Prático

Agora vamos a um exemplo prático de cálculo de ROE…

Vamos pegar, arbitrariamente os resultados divulgados pela Petrobras (PETR4) no ano de 2020.:

O Patrimônio Líquido da Petrobras era de R$ 306,2 bilhões na época.

Já o Lucro Líquido reportado pela Petrobras no período foi de R$ 34 bilhões.

ROE = Lucro Líquido (R$ 34 bilhões) / Patrimônio Líquido (R$ 306,2 bilhões) * 100

ROE = 11,08%

Simples, certo?

É importante entender a origem do ROE, mas você dificilmente precisará calcular o ROE na prática.

As próprias empresas já divulgam o índice nos seus balanços, e há diversos sites de análise fundamentalista que destrincham os dados e entregam os indicadores mastigados para o investidor.

Agora vamos rapidamente comparar o ROE de dois grandes bancos: o Itaú (ITUB4) e o Bradesco (BBDC4).

Vamos pegar os dados de fechamento do ano de 2023, de maneira arbitrária.

O ROE do Bradesco foi de 8,33% no período, enquanto o ROE do Itaú foi de 17,34%.

Ou seja, o Itaú leva vantagem no quesito ROE, ou seja, gera mais valor a partir de recursos próprios.

Outra maneira de analisarmos esse indicador, é como ele evolui ao longo do tempo dentro de uma empresa.

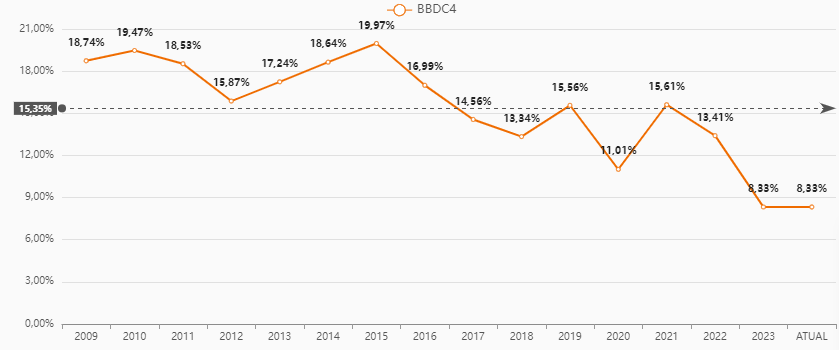

Segundo dados reportados a B3 a ao gráfico elaborado pelo portal Status Invest, veja como o ROE do Bradesco foi diminuindo ao longo dos anos.

Claro que isso não significa que investir nas ações do Bradesco é um mau negócio, mas certamente essa tendência decrescente liga um alerta na hora de analisar a empresa.

Limitações do Indicador e considerações finais

Mas lembre que o ROE nunca pode ser analisado isoladamente.

Nenhuma decisão deve ser tomada pelo investidor com base apenas nesse indicador.

É necessário analisar a evolução do ROE, entender o contexto e interpretar possíveis eventos não recorrentes que tenham impactado os valores, distorcendo a análise.

O ideal é buscar empresas que possuam um ROE acima da Taxa Selic, já que esperamos que uma empresa entregue um retorno maior do que o retorno da taxa livre de risco.

E qual a conclusão que tiramos disso?

O ROE é um dos mais importantes indicadores fundamentalistas para investidores que procuram boas opções de investimento na Bolsa de Valores.

Como já dito, ele é um indicador de eficiência, que mede o quanto a empresa, em termos percentuais, consegue gerar de valor a partir de recursos próprios.

A análise do ROE é um bom ponto de partida na análise de ações, porque mostra, logo de cara, quais empresas são eficientes na gestão de alocação de recursos.

Obviamente, se você não é um profissional ou um estudioso da área, pode ser muito trabalhoso coletar e analisar esse tipo de dado para cada ação que você for investir, por isso, reforçamos que além do seu conhecimento prévio, é importante que você analise e invista em ações com ajuda profissional.

Na GuiaInvest Wealth, nossos analistas de ações tomam extremo cuidado com as empresas recomendadas e, sem dúvida, recomendar empresas com um ROE elevado é algo importante, entre outros pré-requisitos.

Se você quiser falar com um de nossos consultores de investimentos e saber mais sobre os nossos books recomendados de ações, você pode marcar uma reunião gratuita com os nossos consultores de investimentos.

Clique aqui, preencha o formulário e aguarde o nosso contato.