Fazer uma boa alocação de ativos vai te dar a tranquilidade de saber que seu dinheiro está não só protegido, mas também crescendo de forma consistente.

É disso que estamos falando quando lidamos com os rendimentos de R$ 1 milhão investidos em títulos públicos do Tesouro Direto.

Este artigo é para você, que já construiu um patrimônio significativo e agora quer garantir que ele continue a trabalhar a seu favor, sem dores de cabeça e com segurança.

Por isso, vamos direto ao ponto: investir através do Tesouro Direto é uma das maneiras mais seguras e eficazes de fazer seu dinheiro render.

E, se você está se perguntando quanto exatamente pode ganhar com R$ 1 milhão, está no lugar certo.

Vamos detalhar tudo para você, desde os rendimentos totais até os custos envolvidos, passando por comparações com outras opções de investimento, como a poupança e outros produtos de renda fixa.

Você verá que, com a taxa Selic alta, por exemplo, investir no Tesouro Selic pode proporcionar retornos bastante atrativos.

E se a sua preocupação é a inflação, o Tesouro IPCA+ pode ser a escolha perfeita, oferecendo um rendimento que protege seu poder de compra ao longo do tempo.

Além disso, vamos abordar as particularidades de cada tipo de título e como eles se encaixam em diferentes estratégias de investimento.

No final da leitura, você terá uma visão clara e detalhada sobre como maximizar os rendimentos do seu milhão investido, compreendendo as nuances dos títulos públicos e tomando decisões mais racionais e seguras.

Então, vamos começar conhecendo o potencial do Tesouro Direto e descobrir qual é a melhor opção para você.

Visão geral do Tesouro Direto

O Tesouro Direto é um programa que permite a você, investidor individual, comprar títulos públicos diretamente do governo pela internet.

Desde a sua criação em 2002, o Tesouro Direto revolucionou a forma como os brasileiros investem em renda fixa.

Hoje, são mais de 2,5 milhões de investidores ativos, um número que tem crescido de forma impressionante nos últimos anos. Para se ter uma ideia, em 2010, esse número não passava de 300 mil.

Essa popularização aconteceu graças à facilidade de acesso e à segurança dos investimentos.

No Tesouro Direto, você pode começar a investir com valores a partir de R$ 30, o que o torna extremamente acessível. Além disso, a possibilidade de diversificação é grande.

Basicamente, existem três tipos principais de títulos no Tesouro Direto.

O Tesouro Selic, que é perfeito para quem busca liquidez e segurança, acompanha a taxa Selic, a taxa básica de juros da economia.

O Tesouro IPCA+, que protege seu investimento contra a inflação, combinando uma taxa fixa de juros com a variação do IPCA.

E o Tesouro Prefixado, que oferece uma taxa de juros fixa, proporcionando previsibilidade de rendimento.

Agora vamos ver os detalhes específicos sobre cada um desses títulos e qual o rendimento para um investimento de R$ 1 milhão.

Tesouro Selic

O Tesouro Selic é um dos investimentos mais populares e estáveis no Brasil.

Esse título público é atrelado à taxa básica de juros da economia, a famosa taxa Selic.

No momento em que escrevo este artigo, a taxa Selic está em 10,5% ao ano.

Se você está buscando um lugar seguro para investir seu dinheiro, o Tesouro Selic é uma ótima opção, especialmente se você valoriza liquidez e previsibilidade.

Primeiro, a correlação com a taxa Selic é direta.

Quando a Selic sobe, o rendimento do Tesouro Selic também aumenta, e o mesmo acontece quando a Selic cai.

Isso significa que o seu investimento vai render conforme a Selic, menos algumas taxas e impostos que vamos detalhar ao longo deste artigo.

Quanto rende R$ 1 milhão no Tesouro Selic?

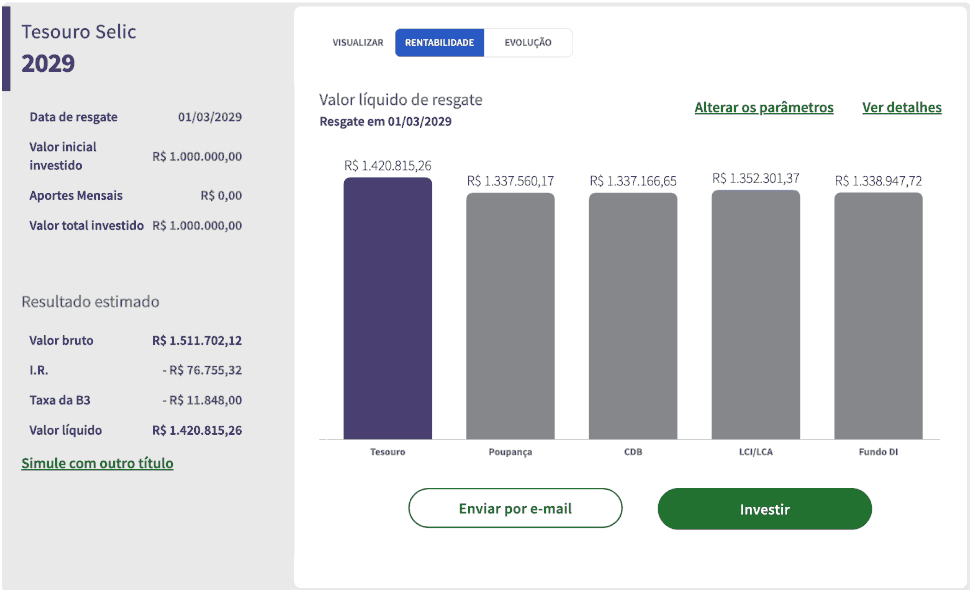

Agora, vamos fazer uma simulação específica.

Para termos as informações mais confiáveis possíveis, utilizei o simulador de rendimentos do próprio site do Tesouro Direto.

Vale observar que a simulação é baseada em projeções de mercado. Isso não garante resultados futuros.

Fonte: Tesouro Direto

Data da simulação: 10/06/2024

Nesse caso, utilizei o título Tesouro Selic 2029 com vencimento no dia 01/03/2029.

Veja que o montante final é o valor líquido no vencimento do título.

Mas se você fosse considerar apenas o rendimento bruto em 1 ano, esse valor seria de R$ 105.000, sem descontar impostos e taxa da B3.

Isso daria um rendimento bruto mensal de R$ 8.750.

Mas e se a Selic cair ao longo do tempo?

O rendimento também cai, mas o Tesouro Selic ainda é uma das opções mais seguras e líquidas disponíveis, superando facilmente a poupança e competindo bem com outros produtos de renda fixa, como você pode observar na simulação.

Tesouro IPCA+

Investir no Tesouro IPCA+ é uma jogada inteligente se você está preocupado com a inflação corroendo seu poder de compra.

Esse título público é conhecido por oferecer uma taxa de retorno fixa mais a variação da inflação medida pelo IPCA (Índice de Preços ao Consumidor Amplo).

Isso significa que, independentemente de quanto a inflação suba, seu investimento estará protegido e você ainda receberá uma taxa fixa adicional.

Para ilustrar, imagine que a taxa fixa seja de 5% ao ano e a inflação esperada seja de 6%.

Com R$ 1 milhão investido no Tesouro IPCA+, seu rendimento bruto anual seria de 11%, ou seja, R$ 110 mil.

A grosso modo, você obteria R$ 50 mil de rendimento real no período.

Esse tipo de título é uma excelente escolha para quem pensa em longo prazo e quer manter o poder de compra do seu capital, e ainda obter um rendimento real.

Além disso, como a taxa de retorno é fixa mais a inflação, você tem uma previsibilidade maior sobre quanto vai ganhar.

Por outro lado, a desvantagem é que você precisa estar disposto a deixar o dinheiro investido por um período mais longo para aproveitar as alíquotas menores de imposto de renda.

E caso você precise resgatar o título antes do vencimento, você pode receber mais ou menos do que a taxa contratada, pois o preço do título sofrerá a marcação a mercado.

A marcação a mercado é um método que ajusta o valor dos títulos públicos diariamente, de acordo com as condições do mercado.

Isso significa que o preço do seu título pode subir ou descer a cada dia, dependendo de fatores como taxa de juros (Selic), demanda dos títulos e risco do emissor.

Quanto rende R$ 1 milhão no Tesouro IPCA+?

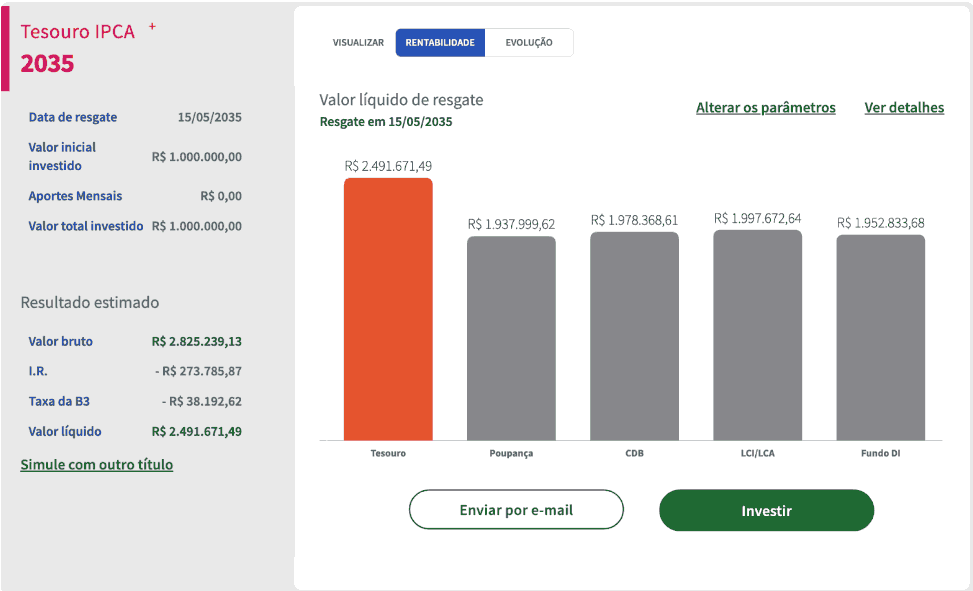

Fonte: Tesouro Direto

Data da simulação: 10/06/2024

Antes de explicar os números, vale destacar que a simulação é baseada em projeções de mercado, usando dados do Banco Central.

E isso não garante resultados futuros, pois as projeções podem não se confirmar tal como a simulação.

Nesse caso, utilizei o Tesouro IPCA+ 2035 com vencimento no dia 15/05/2035 com taxa de IPCA + 6,25%.

Veja que o montante final é o valor líquido no vencimento do título. Isso já considera o desconto de IR e taxa da B3.

Perceba que a diferença para as outras alternativas é de quase R$ 500 mil no final do período, o que mostra uma atratividade bastante superior às demais modalidades.

Mas se você fosse considerar apenas o rendimento bruto nos próximos 12 meses, com inflação esperada de 3,88% (dados do Banco Central), esse valor seria de R$ 101.400.

Isso daria R$ 8.450 de rendimento bruto mensal.

Tesouro Pre-fixado

Uma opção interessante para quem gosta de saber exatamente quanto vai ganhar lá na frente é o Tesouro Prefixado.

Esse título tem uma característica bacana: ele oferece uma taxa fixa de rendimento, definida no momento da compra.

Ou seja, se você investir R$ 1 milhão, já sabe de antemão quanto vai receber no vencimento, sem surpresas.

Para ilustrar, imagine que a taxa de um Tesouro Prefixado esteja em 10% ao ano.

Com R$ 1 milhão investido, o rendimento bruto seria de R$ 100.000 por ano. Isso dá uma média de R$ 8.333 por mês, antes dos impostos.

Quanto rende R$ 1 milhão no Tesouro Prefixado?

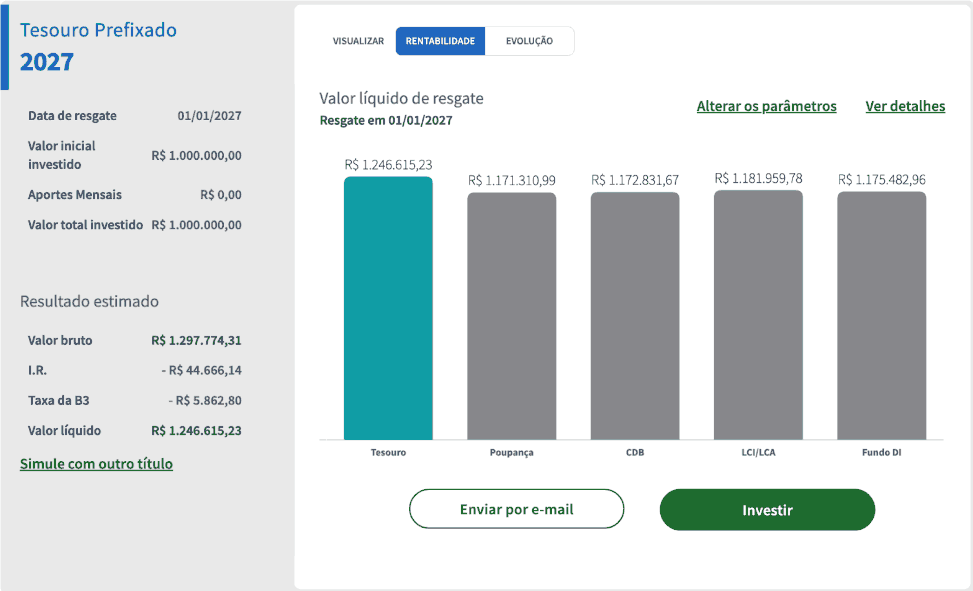

Fonte: Tesouro Direto

Data da simulação: 10/06/2024

Nesse caso, utilizei o Tesouro Prefixado 2027 com vencimento no dia 01/01/2027.

A taxa deste título, na data da simulação, estava em 11,62%.

Veja que o montante final é o valor líquido no vencimento do título. Isso considera o desconto de IR e taxa da B3.

Mas se você fosse considerar apenas o rendimento bruto nos próximos 12 meses, esse valor seria de R$ 116.200.

Isso representa R$ 9.683 de rendimento bruto mensal.

Quando olhamos para o cenário brasileiro, o Tesouro Prefixado se destaca por essa previsibilidade que mencionei.

Você consegue planejar melhor suas finanças e ter a certeza do valor que vai receber.

No entanto, é importante ficar de olho nas expectativas de inflação e na política monetária do Brasil, pois esses fatores influenciam diretamente a atratividade desse tipo de investimento.

Custos e impostos

Quando você decide investir nos títulos públicos do Tesouro Direto, é fundamental entender todos os custos envolvidos. Vamos listar cada um separadamente:

1. Taxa de Custódia

– Cobrada pelo Tesouro Nacional.

– 0,2% ao ano para investimentos acima de R$ 10.000.

– Para um investimento de R$ 1 milhão, isso representa R$ 2.000 por ano.

2. Taxa de Administração

Pode ser cobrada pelas corretoras. Muitas corretoras não cobram atualmente, mas é bom verificar antes de investir.

3. Imposto de Renda (IR)

Regressivo, baseado no tempo que você mantém o investimento.

- 22,5% para investimentos de até 180 dias.

- 20% para investimentos de 181 até 360 dias.

- 17,5% para investimentos de 361 até 720 dias.

- 15% para investimentos acima de 720 dias.

Por exemplo, para um rendimento bruto de R$ 200.000 no Tesouro Selic, você pagaria R$ 30.000 de IR se mantiver o investimento por mais de dois anos, resultando em um rendimento líquido de R$ 170.000.

Esses custos impactam diretamente o rendimento final do seu investimento, reduzindo o quanto você realmente ganha.

Entender esses detalhes é crucial para tomar melhores decisões.

Agora vamos tratar dos riscos que envolvem os investimentos em títulos públicos.

Riscos dos títulos do Tesouro Direto

Investir em títulos públicos do Tesouro Direto é seguro, mas não está isento de riscos. Entender esses riscos é crucial para tomar boas decisões e proteger seu patrimônio.

Risco de mercado

Um dos principais riscos é o de mercado, que envolve as variações nas taxas de juros.

No Brasil, quando a Selic sobe, os preços dos títulos prefixados e dos Tesouro IPCA+ caem.

Por exemplo, se você comprou um Tesouro Prefixado quando a Selic estava a 6% ao ano e ela sobe para 8%, o valor de mercado do seu título cai.

Por conta disso, caso você venha a resgatar esse título antes do vencimento, corre o risco de perder dinheiro.

Risco de crédito

O risco de crédito no Tesouro Direto é baixo, mas não inexistente.

Esse risco refere-se à possibilidade do governo brasileiro não honrar suas dívidas.

Embora seja improvável, crises fiscais podem afetar a percepção de crédito soberano.

Comparativamente, a percepção de risco do Brasil é maior que a dos EUA, cujo governo tem um histórico sólido de pagamentos.

Risco de liquidez

Outro fator a considerar é o risco de liquidez.

Embora o Tesouro Direto permite resgates antes do vencimento, você pode ter que vender seus títulos a preços desfavoráveis se precisar do dinheiro rapidamente.

Em momentos de crise, como vimos na pandemia de COVID-19, a liquidez pode se tornar um problema até mesmo em mercados robustos como o dos EUA.

Risco de inflação

Especialmente para títulos prefixados, o risco de inflação é significativo.

Se a inflação subir acima da taxa prefixada acordada, o poder de compra dos seus rendimentos diminui.

Por isso, é fundamental acompanhar indicadores como o IPCA no Brasil e o CPI nos EUA.

Medidas para mitigar os riscos no Tesouro Direto

Para melhorar a relação risco e retorno dos seus investimentos, diversifique seu portfólio.

Combine Tesouro Selic com Tesouro IPCA+ e títulos prefixados.

Acompanhe as projeções econômicas, como o Boletim Focus no Brasil, e ajuste seus investimentos conforme necessário.

E, claro, tenha sempre uma reserva de emergência líquida para evitar vender títulos em momentos desfavoráveis.

Conclusão

Após analisarmos detalhadamente os rendimentos dos diferentes títulos públicos do Tesouro Direto, fica evidente que essa modalidade de investimento é uma das mais seguras e rentáveis para quem busca estabilidade financeira.

Ainda mais comparada às outras alternativas de investimentos em renda fixa.

E agora você tem uma boa ideia de quanto renderia R$ 1 milhão aplicados nos principais títulos disponíveis.

O Tesouro Selic, por exemplo, se destaca pela sua liquidez diária, permitindo resgates a qualquer momento, e acompanha a taxa básica de juros, o que garante uma rentabilidade atrativa, especialmente em períodos de alta da Selic.

O Tesouro IPCA+, por sua vez, é uma excelente escolha para quem quer proteger seu capital contra a inflação.

Ele combina uma taxa de juros fixa com a variação do Índice de Preços ao Consumidor Amplo (IPCA), garantindo que o poder de compra do investidor não seja corroído ao longo do tempo.

Essa segurança contra a inflação faz do Tesouro IPCA+ uma opção robusta para quem pensa no médio e longo prazo.

Já o Tesouro Prefixado oferece a previsibilidade que muitos investidores desejam.

Com uma taxa de retorno fixa acordada no momento da compra, você sabe exatamente quanto vai receber no vencimento do título, o que facilita o planejamento financeiro e a gestão do portfólio de investimentos.

É ideal para quem prefere a certeza de um rendimento garantido, independentemente das flutuações do mercado.

Além das características específicas de cada título, é importante lembrar dos custos associados, como as taxas de custódia cobradas pelo Tesouro Nacional e o imposto de renda regressivo.

Esses custos podem impactar o rendimento final, por isso, devem ser considerados no planejamento financeiro.

A diversificação é fundamental para maximizar os ganhos e reduzir os riscos.

Combinando diferentes títulos do Tesouro Direto, você pode construir um portfólio balanceado que oferece tanto segurança quanto rentabilidade.

Caso você precise de ajuda para investir em títulos públicos, te convido a conversar com um dos nossos consultores de investimentos da GuiaInvest Wealth.

Eles irão te orientar na escolha dos melhores títulos para sua carteira, garantindo que você esteja no caminho certo para atingir seu objetivo de proteção e multiplicação de patrimônio.

Clique aqui, preencha o formulário e aguarde o nosso contato para realizar o agendamento da conversa.

Um abraço,

André Fogaça.